Smart Beta投资策略——交易所交易基金(ETF)的进化趋势?

前言

在近几年当中,ETF成为了传统资管行业最大的破坏者,同时也模糊了不同投资风格之间的界限。在过去15年中,已经有超过2万亿美元的资金从活跃基金中,转移到指数基金和ETF中。

全球的ETF市场预计到2020年将达到10万亿美元,预计到2027年,ETF市场或将超过活跃的基金管理市场。

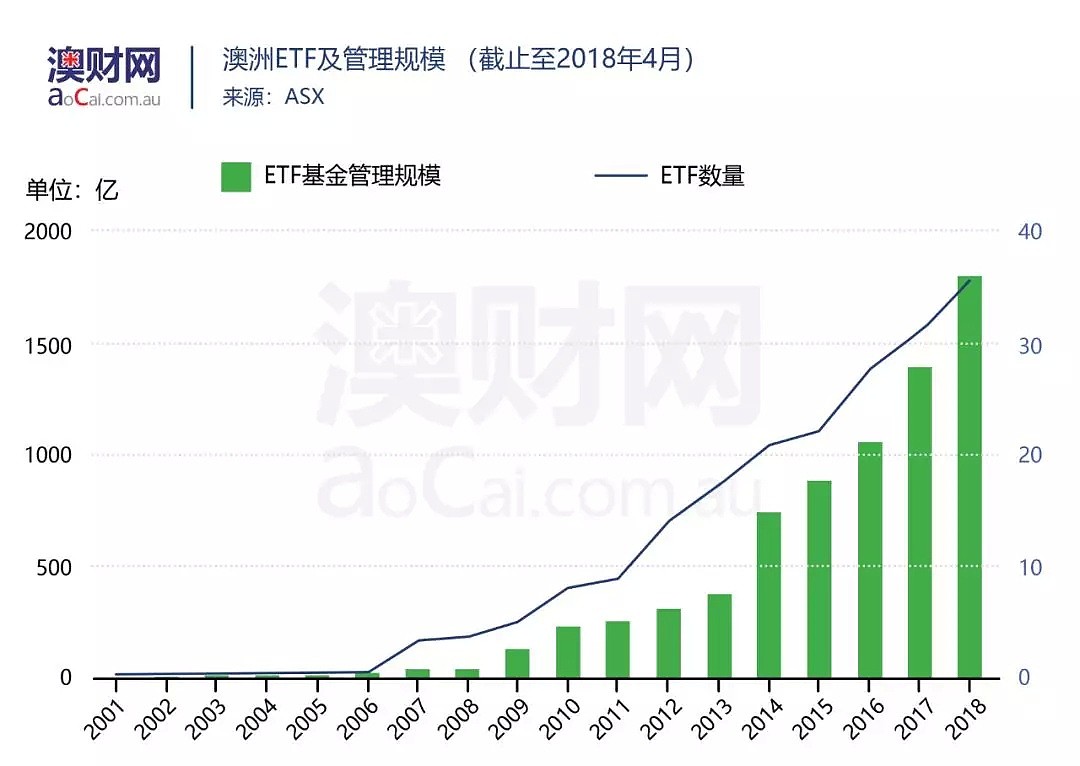

过去的一年里,本地ETF市场从272亿美元增长到39.2亿美元(截止18年6月),同比增长33%。凭借着低成本、透明度和多样化的优势,ETF受到个人投资者、财富管理顾问和自主管理型养老基金(SMSF)的欢迎。同时,有23只新的ETF在澳洲证券交易所(ASX)上市,全球股票ETF和固定收益ETF数量也大幅增长。

ETF,全称“交易性开放指数基金”(Exchange Traded Funds),通常又被称为交易所交易基金,是一种跟踪“标的指数”变化,且可以在证券交易所上市交易的基金。但他又是开放式基金的一种特殊类型,综合了封闭式基金和开放式基金的优点。投资者可以在二级市场买卖ETF份额,又可以向基金管理公司申购或赎回ETF份额。

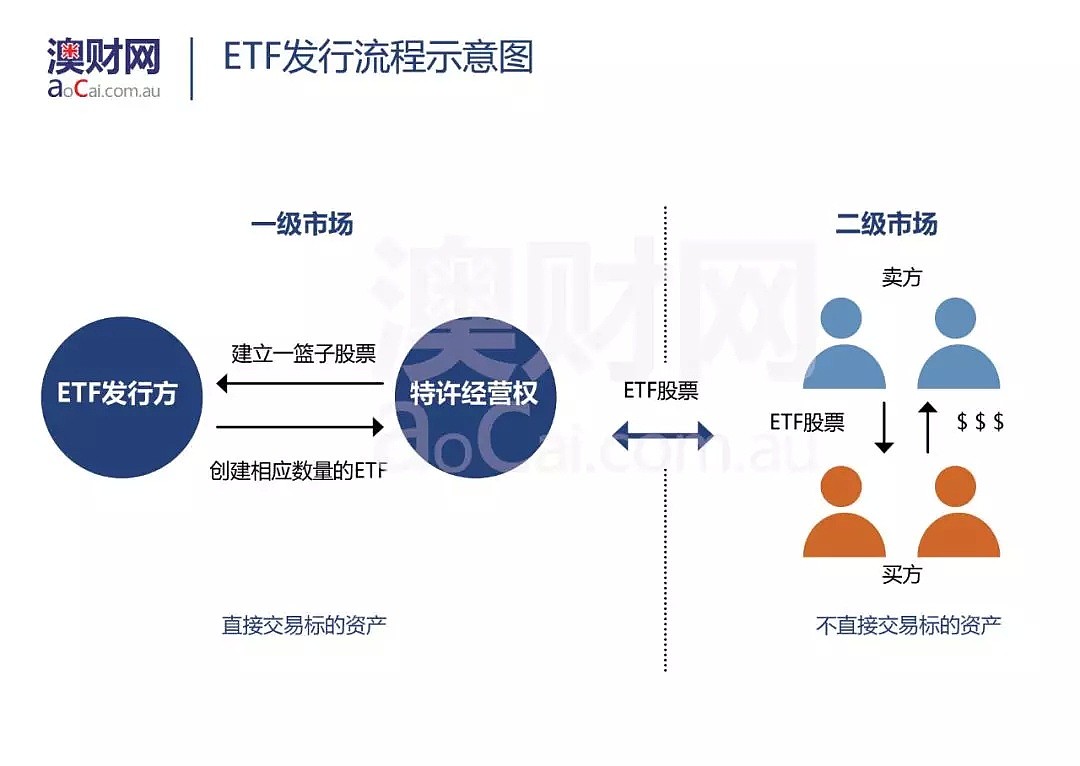

ETF有两个价格和两个交易市场,我们一般情况下说的ETF价格,实际上是ETF的二级市场价格。

ETF二级市场中,和买卖股票一样,普通的投资者只要有一个证券账户就可以买卖。这也是ETF和共同基金的一个区别。共同基金是跟基金公司做交易(申购、赎回),但是ETF投资者是与别的投资者买卖,所以是二级市场交易。投资者的供给和需求决定了二级市场的价格。

ETF本身也是一个资产组合,它的标的资产也有自己的价格,由此推算出的ETF本身的资产净值(NAV),就是ETF的一级市场价格。一级市场的参与者是ETF 发行方和特许经营商(Authorized Participant),双方以物易物的形式交易。一方将配好的一篮子标的资产交给另一方,同时另一方将等价格对应数量的ETF交付回来。

针对ETF,交易所每15秒钟显示一次IOPV(净值估值,Indicative Optimized Portfolio Value),这个IOPV即时反映了指数涨跌带来基金净值的变化。

ETF最大的作用在于,投资者可以借助这个金融产品具备的指数期货、商品期货的特性套利操作,有助于提高股市的成交量。但对比交易所中的其他金融产品,ETF还有如下的几大优势:

指数化投资策略——ETF与标的指数偏离度小,投资ETF就能获得与标的指数相近的收益。ETF投资者可以较低的成本投资标的指数,使得投资者像投资股票一样,分散风险。

可以上市交易——像股票一样,在交易时间内持续交易,ETF投资者可根据即时揭示的交易价格进行买卖,从而更好地把握成交价格。

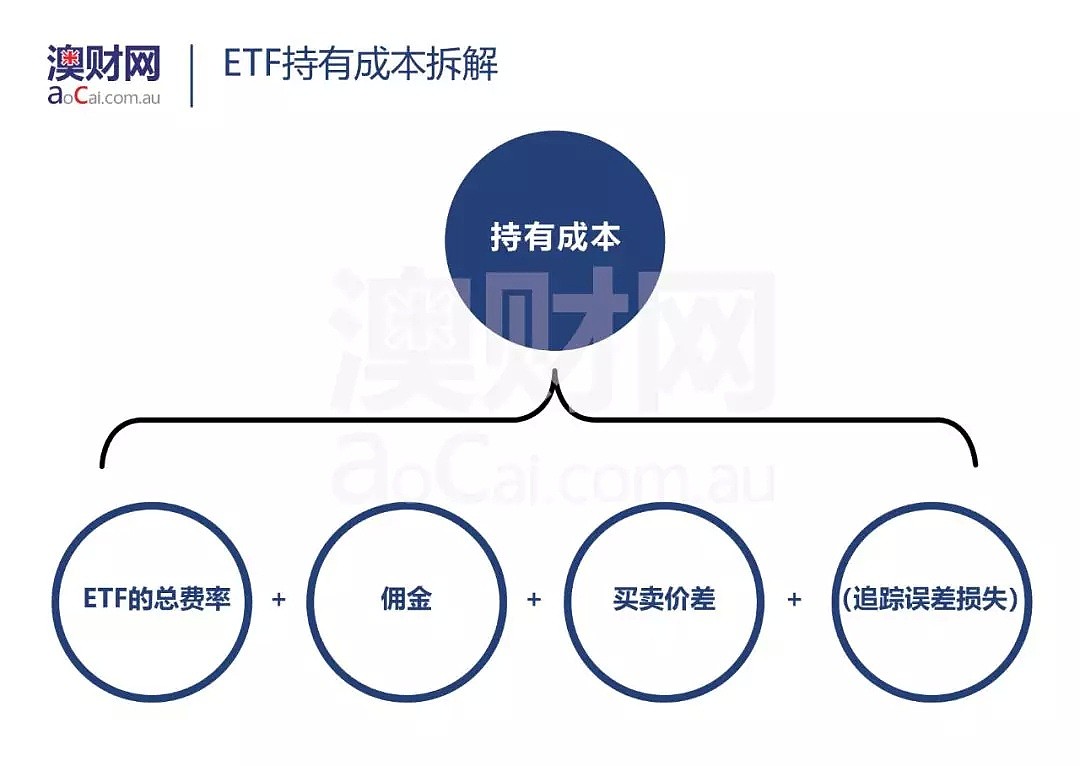

费用低廉——通过复制指数和申赎机制,ETF大大节省了研究费用、交易费用等运作费用。ETF管理费和托管费不仅远低于股票基金的管理费用,且低于跟踪同一指数的传统指数基金。ETF二级市场交易费用类似股票交易费,大大降低了投资者的交易成本。

ETF在20世纪90年代首次出现在美国,正式出现在澳洲交易所则是2001年。虽然澳洲ETF的资产规模总额不到400亿澳元,和麦格理银行(ASX:MQG)的市值相差无几,但未来的发展潜力不容小觑。

ETF发行和管理公司VanEck的执行董事Arian Neiron表示:基于目前每月ETF净流入资金增加一倍,再加上每年的市场投资回报,未来三年内,澳交所的ETF规模有望增加至1000亿澳元。

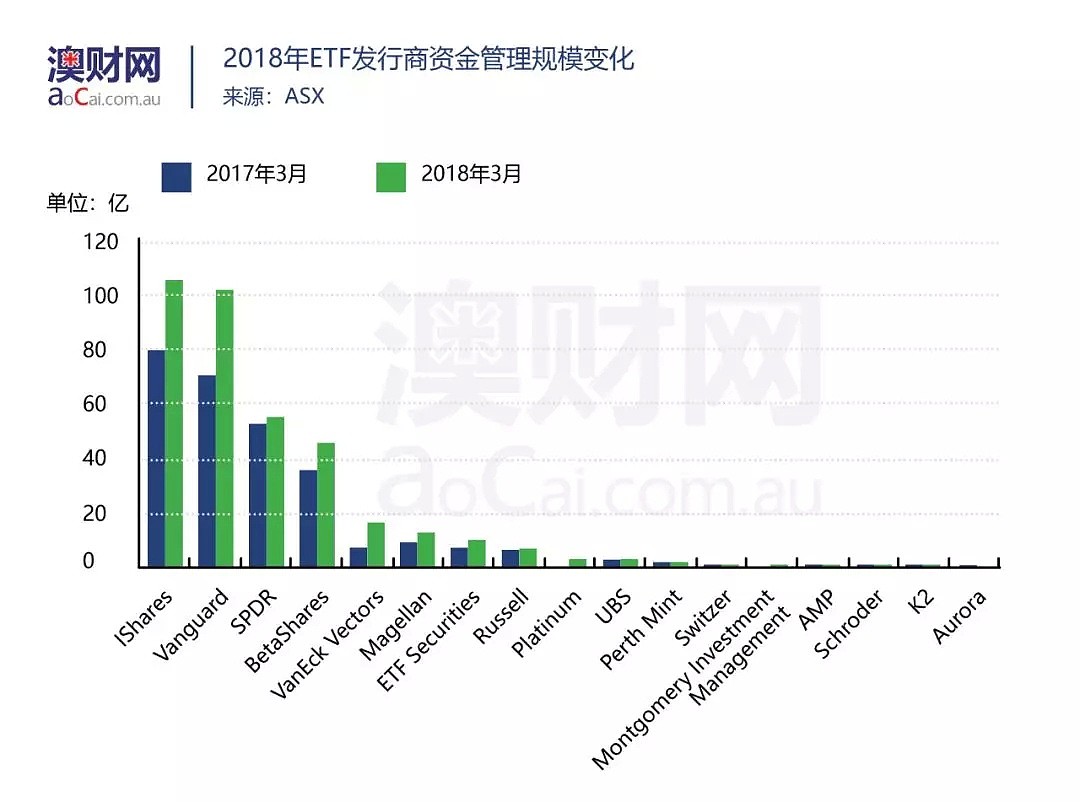

ETF最基本的组成部分就是发行商。澳洲最大的四家ETF发行商iShares、Vanguard、SPDR和BetaShares占到了全部ETF管理资金的85%;不过规模较小的一些发行人在过去一年也经历了强劲的增长。

iShares(黑石集团旗下基金)作为全球领先的ETF发行商,过去的一年在澳洲推出了两个新的固定收益ETF,并且基金管理规模(Fund Under Management,FUM)同比增加了33%,达到105.94亿澳元。澳洲市场第二的Vanguard的ETF管理规模达到102.3亿澳元,同比增长了45%。SPDR的FUM增长率相对较低,为6%。

澳洲ETF的投资方向可以大致分为7类:

澳大利亚股票ETF(大盘指数):包括追踪ASX300/ASX200/ASX100指数的ETF,年平均收益率相对较低,且受全球市场影响波动较大,截止2018年3月,平均收益率为2.1%,10月全球股市动荡后,大部分大盘指数ETF收益率已经转亏。

澳大利亚股票ETF(行业指数):即追踪特定板块指数的ETF,一般聚焦于澳交所的能源、金融和地产这三大板块。截止至今年三月份的平均年化收益率为3.4%。

其他还有:追踪全球各市场大盘指数ETF、全球各市场行业指数ETF、固定收益ETF、外汇ETF和商品ETF。

新的破局?——Smart Beta

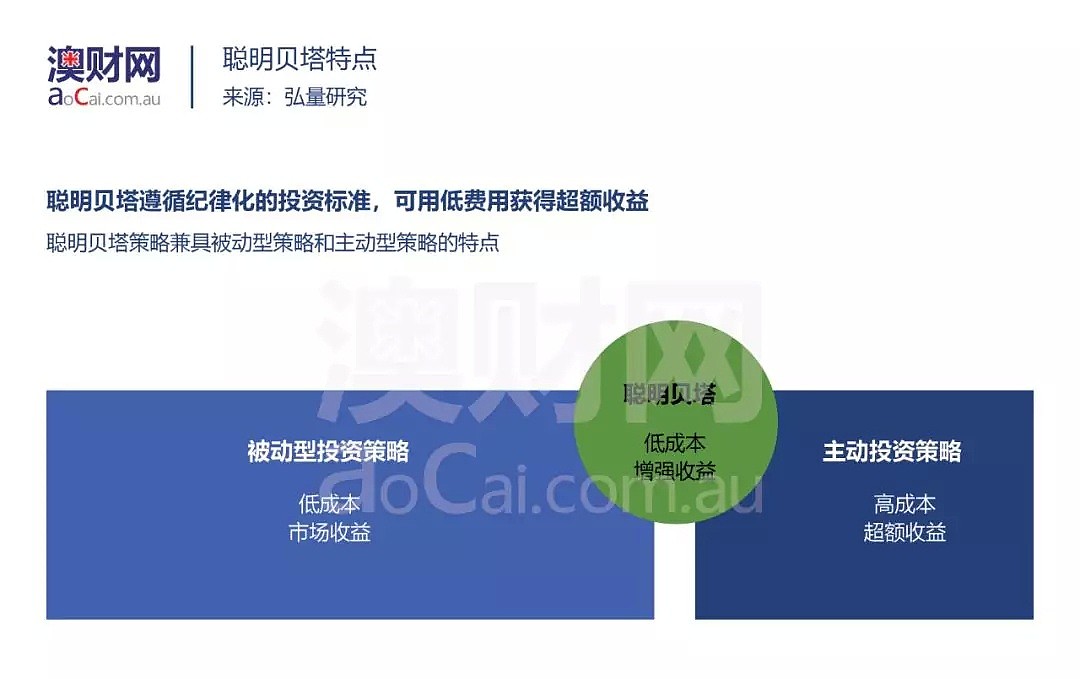

传统金融投资领域中,投资策略一般分为被动型策略和主动型策略。

被动型策略中,投资经理并没有自己的观点,而是买入和指数构成一致的证券组合。这些指数通常是市值加权指数,典型代表是美国的标普500指数。被动型策略投资经理的目标仅仅是追求与指数相同的收益,这样的收益被称为“市场收益”,在金融领域中用“贝塔” (beta) 表示。

主动型策略中,投资经理通过分析研究,形成对市场的独特观点,并依据自己的观点进行投资,以获得优于市场收益的回报,这样的收益被称为“超额收益”,在金融领域中用“阿尔法” (alpha) 表示。

Smart Beta策略则介于两者之间。一方面,Smart Beta策略和被动型策略一样,遵循固定的投资标准,因为投资标准的纪律化,Smart Beta策略的管理费也一般较低;另一方面,Smart Beta策略也融合了投资经理对于市场的观点,对基于市值投资的被动型策略作出改进。

这是一种结合于主被动之间的一种产品。它使用类似ETF追踪指数的策略,追踪市场上的因子,带来一些新的有一定风险的回报方式,比如价值、规模、波动率、质量、动量等等。

说它被动,是因为他的机制是机械地追踪选择好的因子,是一种算法而非基于主观判断建构的投资组合。但说它主动,是因为它综合考虑了市场因子及其之外的其他因子,用到了一些对冲基金量化上的策略。

“目前的ETF都是追踪指数,并且市场已经被三大寡头(Vanguard/BlackRock/State Street)所控制,新的公司很难在有什么大发展的空间。那么现在的发展趋势就走向了Smart Beta。“

在澳洲市场中常见的Smart Beta策略有以下几种:

高股息策略——旨在挑选那些股息收益率较高的股票以组成ETF,从而提高投资者收入;例如:Vanguard澳大利亚高股息ETF(ASX:VHY)

基本面策略——侧重于挑选那些基本面优秀的股票,例如关注销售收入或自由现金流等基本面指标,而不是关注于股价等技术指标。例如:Russell澳大利亚价值ETF(ASX:RVL)

等权重策略——以等权重的方式购入整个股票市场中交易的所有股票,这是一种最简单的ETF构造形式。例如:VanEck Vectors澳大利亚等权重ETF(ASX:MVW)

低波动策略——通过对股票进行风险筛选,从而选择风险较小的股票加入ETF;例如:ANZ/ETFS 标准普尔500高收益低波动率ETF(ASX:ZYUS)

ETF的投资风险

对于ETF市场而言,澳大利亚证券和投资委员会(ASIC)指出:流动性、市场标的、买卖价差和跟踪误差都是其潜在风险。而且绝大部分的ETF与市场走势关系紧密,在市场情况不好的情况下,ETF的流动性和收益都是一个大大的问号。

无法超越指数表现

指数化的投资方式已经被普遍印证是成熟的,但这种追随指数的投资方式最大的缺点就是:在牛市期间,ETF的投资只能紧贴市场,难有超越大盘的表现;而在熊市期间,ETF也会和共同基金一样随指数下跌。

跟踪误差风险

ETF发行商最主要的功能就是在指数管理层面,必须让追踪误差降到最低点。正是由于基金管理人以最小化跟踪误差为目标,才能确保短、中、长期持有的投资者能利用ETF,达到与指数几乎一致的投资报酬,避险者也能利用放空ETF来规避市场风险的影响。但往往由于预期的误差,或是交易的时间差,导致ETF有时无法紧跟指数变化。

无法任意更换投资组合

为了紧贴指数走势,ETF的投资组合只有在指数本身做出变动时才会随之调整,并不能像其他积极型基金一样,因某些产业表现逊色而改变其投资组合,也不能因特别看好某些产业而进行加码的动作。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64