地产周报 |“牟取暴利!”四大行遭总理及财长集体炮轰

房产周报

→牟取暴利!四大行无一全幅跟进降息

→高盛:只有负利率才能达到通胀目标

→信用报告系统完善,四大行共享客户信息

→ASIC锁定垃圾保险,整顿养老基金势在必行

→NSW拍卖清空率

牟取暴利!四大行无一全幅跟进降息

本周澳联储(RBA)十月利率会议决议降息25个基点至0.75%新低,四大行无一全幅跟进降息。总理莫里森对此狠批,称他们的做法是在“牟取暴利”。

澳洲财长 Josh Frydenberg 对此表示非常失望,并表示四大行将自己的商业利益摆在了第一位,“银行将商业利益摆在客户的前面”。

Josh Frydenberg表示:“这对他们的客户来说不是一个好消息,对澳洲经济来说也不是好消息,民众贷款之前应当货比三家。”

银行方面称,他们需要在低利率的环境下保持一定的利润率。

而澳洲总理莫里森则在接受采访时表示:“他们的做法有理由让人感到失望,这基本上就是在牟取暴利。银行作出了回应,民众会自己做出判断,但这种解释说服不了我。”

工党党魁 Anthony Albanese 表示,联邦政府不应当对此坐视不管。

澳洲九号台新闻报道称,为了刺激经济发展,澳联储已经做好了继续降息的准备。

(9 News)

相关链接:0.75%!现金利率再次创新低 | 最新四大行利率一览

高盛:只有实行负利率才能达到目标通胀率

据澳 RBA 内部数据显示,即便央行将利率降低至0.5%,也难以达到2-3%的目标通胀率。

澳央行行长Philip Lowe于本周二宣布降息0.25%,而目前已经有大量机构开始预测央行将于2020年2月再次降息0.25%,并称央行可能使用量化宽松政策(Quantitative Easing Monetary Policy)等非常规手段再次刺激经济。

(安信为你解答:什么是现金利率?为什么大家都在关注现金利率?)

据高盛(Goldman Sachs)称,按照央行内部的计算方式(MARTIN法则),央行需要将现金利率降至-1%才能达到每年2-3%的目标通胀率。

而高盛预计,央行的王牌很可能最终将利率降低至0.25%,然后启动价值2,000亿澳币的量化宽松政策。

(AFN)

信用报告系统正式完善,四大行共享客户信息

随着澳洲全面信用报告系统的正式完善,澳大利亚所有大银行都与信用机构共享其全部客户贷款和还款记录。

这个新系统使贷方可以访问更多有关借款人的信息,包括与其他银行之间的任何债务(信用卡,个人贷款,抵押贷款),银行以前依赖于借款人在房屋贷款申请中的披露来取得这些信息。

全面的信用报告可以帮助移民和年轻人获得信贷,因为他们将能够通过良好的行动(例如,按时还清所有款项)建立积极的信用报告。

但房地产专家 Steve Jovcevski 警告,如果贷款机构对这些额外信息的使用不够谨慎,那么向转向全面信用报告可能会损害澳大利亚购房者。

Jovcevski说:“我担心,由于全面的信用报告,小额违规或错误(例如偶尔忘记还款)可能会在客户尝试申请房屋贷款或转贷时对他们造成不利影响。”

全面的信用报告意味着借款人必须密切关注自己未申报债务和还款历史,详情请咨询安信金融贷款专家。

(OZ Real)

ASIC锁定垃圾保险,整顿养老金势在必行

澳大利亚投资证券委员会(ASIC)正在筹备起诉多家大型养老基金公司,这些公司误导客户签订购买无效人寿保险。

据悉,ASIC此次铁腕行动意在整顿养老基金行业乱象。

调查发现,多家大中型养老基金存在不规范收费的违规行为,每年违规收费超过100亿澳币。

而最为恶劣的当属这些基金对“日常活动”(ADL)的定义。该定义目前存在法律漏洞,即只要申请人没有“缺胳膊少腿或失明”,就不能定义为“终生残疾”,所以无法获得保险赔偿。

据统计,全澳养老基金收费在过去几年里上升35%,约合每年90亿澳币。

澳洲生产委员会称,这类高收费低回报的基金将会对中低收入群体带来巨大影响,该群体在退休前可能损失85,000-125,000澳币。

(AFN)

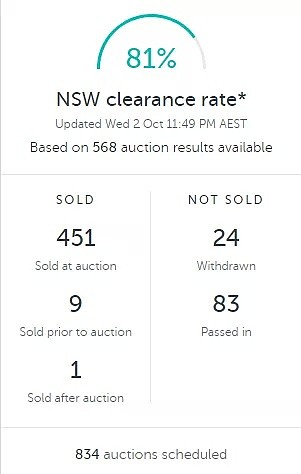

NSW拍卖清空率

根据房地产公司 Real Estate 的数据统计显示,截至本周三,NSW清空率为 81%。

(RealEstate)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64