为什么真正的科技公司并不存在估值泡沫?

共享办公服务商WeWork今年9月份进行首次公开募股(IPO)的尝试被证明是灾难性的。随后关于这家公司的故事也层出不穷,包括随后软银非常无奈的救助计划。目前,WeWork的市值已经从460亿美元的高位骤降至80亿美元。

当怀疑人士讨论科技泡沫和私人投资市场困境时,他们所言的恰恰是WeWork一类的公司。

在尝试IPO之前,WeWork已筹集了超过130亿美元(190亿澳元)的资金,最近的一次市场估值高达470亿美元。截至2019年6月的六个月中,WeWork净亏9.04亿美元,继续运营有赖于IPO计划和60亿美元的附带债务融资协议。

双重股权结构使得WeWork创始人和时任首席执行官的亚当·诺伊曼(Adam Neuman)几乎完全控制了董事会,由此导致公司治理存在真空。这一点曾让公开市场投资者更加困惑。

Adam Neuman,图/ TechCrunch

IPO流产、软银(和其他公司)高达46亿美元的投资失败可以说不足为奇。

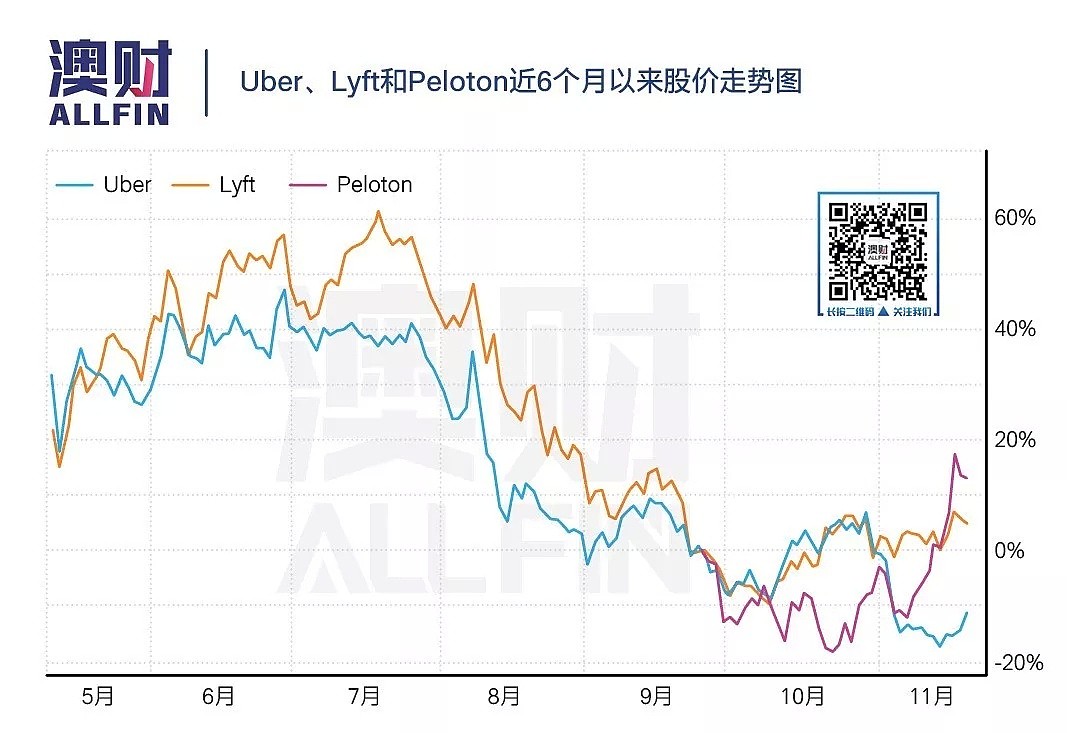

WeWork的故事很多很多。其中,一个引发人们热议的说法即是私人科技公司被严重高估。评论人士援引了2019年备受瞩目的IPO佐证这一点,包括Uber(自上市以来下跌40%)、Lyft(下跌40%)和Peloton(下跌19%)等。见下图。

澳洲著名风投公司AirTree Ventures的合伙人John Henderson表示,无论是在澳大利亚国内,还是在海外市场,现在有一个观点得到了越来越多人的认可,即风投支持的私有科技公司算不上“真正的科技企业”,只有得到所有投资者认可的才算。

什么才是真·科技公司?

的确,私募市场高估了一些风险投资公司。John Henderson认为,他们可能会继续这样做。

部分原因是由于结构调整。对于私人投资者而言,如果后期可以通过清算优先权和优先付款等条件降低部分风险,在有些情况下,他们会愿意付出更高的价格。

但是,正如著名风险投资家弗雷德·威尔逊(Fred Wilson)最近所言,随着软件产业风靡整个世界,后期的私人市场对那些名不符实的公司(被“看作”是软件公司)进行了错误地估值,比方说,收入基础的十倍以上。这是一个主要原因。

WeWork位于新加坡的一处共享办公空间

WeWork就是一个很好的例子。WeWork是一家包装成科技公司的房地产租赁公司。

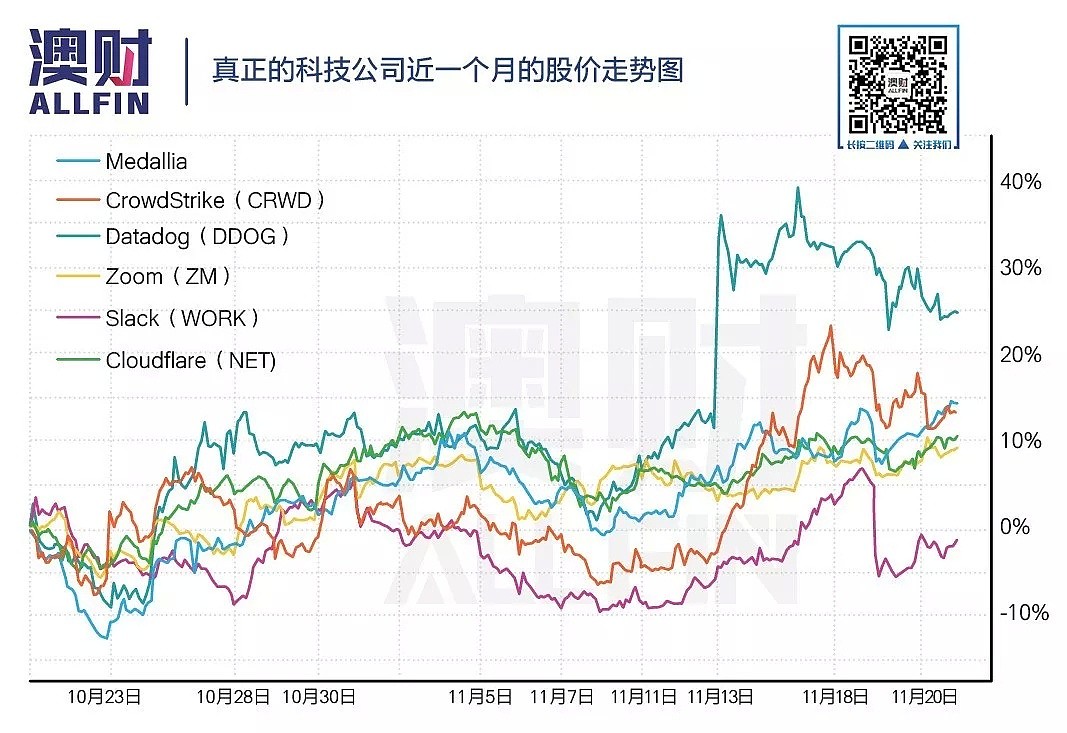

如果看一下2019年真正软件公司的IPO,我们会发现Zoom(上涨94%)、Cloudflare(上涨7%),Datadog(上涨22%),Slack(下跌21%,但直接上市是一个特定因素)、Pinterest(上涨6%)、CrowdStrike(上涨39%)和Medallia(上涨34%)。见下图。

上述每家公司都快速高效地成长,毛利率达到70%甚至更高,并且具有可预测的经常性收入来源。在大多数情况下,他们并不依赖市场来获得进一步的资金维持生存。

平均而言,软件市场中60%的正经济利润来自该市场前5%的参与者,因此投资者要提前抓住这一机会。而且,与其他公司相比,软件产品倾向于从规模上获得更大的收益。

最终,公共市场根据其对未来现金流量的估计来对企业进行估值。在公司具有“类似于软件”经济属性的情况下,有时会使用收入倍数来代表未来的获利能力和潜在的巨大市场份额。

这些企业与WeWork形成鲜明对比。WeWork的毛利率约为20%,长期租赁负债较高,现金消耗很厉害。

其他表现不佳的公司也会讲类似的故事。Peloton、Lyft和Uber各自的毛利率介于30%至40%区间,可预测性低、非SaaS收入、烧钱更快。

您会看到公开市场正在按照其应有的方式行事:惩罚质量低下的商业模式并奖励优秀的商业模式。

那么,2019年的科技IPO告诉我们私人科技市场发生了什么?是否存在泡沫?

如果投资者对于经济和市场潜力截然不同的“伪科技企业”使用类似真正科技企业的估值方法(收入倍数),则绝对存在泡沫。

但是,2019年的大多数技术类公司的IPO表现都明显优于市场,为其私人支持者带来了更高的回报。因此,私人市场技术投资的机会比比皆是,而最好的公司仍然被严重低估。您所需要的是知道如何识别它们。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64