澳洲最大银行抛售理财顾问平台,看似消极实为利好?

4月29日周三,联邦银行(ASX:CBA)旗下的证券平台CommSec宣布将平台下的AUSIEX业务出售给日本Nomura研究所。

在当前经济萧条的大环境下,不熟悉该业务的读者可能会认为,CBA正向外界发出一个消极信号。然而事实却并非如此,AUSIEX实际上是一个为财务顾问、基金经理、会计师等专业人士提供软件服务的SaaS平台,并且以CommSec Adviser Service作为平台名称运营,因此与证券平台本身核心业务——二级市场交易并没有太大关联,CommSec的老用户也不需要过分担忧。

银行业务瘦身始于地产牛市与皇家委员会

CBA并不是唯一一家对非核心业务进行瘦身的银行,最早开始对自身业务进行削减的银行其实是澳新银行ANZ(ASX:ANZ)。在2015年至2018年前期间,ANZ先后削减了旗下近21项细分业务,同时减少近120亿澳元的机构贷款,CBA和另一大型银行AMP(ASX:AMP)紧随其后。当时正值澳洲房地产市场的黄金时期,银行房贷额每年以两位数的速度增长,即便到了2018年房市开始有所回落,房贷增长仍然维持在5%左右,因此银行把更多业务重心放在个人房贷上显然更加合理。

导致银行“瘦身”的另一个重要因素,来自皇家委员会对金融行业的调查。在 2017 年 12 月 14 日,由澳大利亚联邦总督发起的皇家委员会 (the royal commission)对澳洲的金融进行了彻底的调查。

最终因银行内部理财顾问的不规范行为(收费但没有提供服务Fee for no service),四大银行在接下来的短短两年内,面临数十亿澳元的巨额罚款,同时导致银行的当年利润急剧下滑。

在事件发生之后,四大银行开始弱化其在财务管理以及理财顾问方面的宣传,同时对于相关理财产品的销售也逐步减少。尽管CBA出售了旗下的投顾平台业务,但这并不是联邦银行在近期唯一一次对非核心业务出售案例。把时间推回2019年年中,CBA同样对其证券平台下的投顾部门(CommSec Advisory)进行了一次剥离,该部门拥有不到20位理财顾问,并为客户管理近45亿澳元的资产。部门出售引来了澳洲本土多家券商的关注,最后由布里斯班的股票经纪公司Morgans赢得了竞标而告终。

第三方投顾SaaS平台正迎来了前所未有的发展良机

回到事件的主角AUSIEX,随着四大银行更加专注发展传统业务并且在投顾的角色中逐步淡出,与之相关的平台软件显然已经不在联邦银行未来的发展蓝图之中,继续保留并且开发软件显得有些浪费资源。在目前第三方投顾平台欣欣向荣的市场环境下,以一个合理的价格出售更加契合股东利益,AUSIEX最终以8500万澳元的价格成功转让。

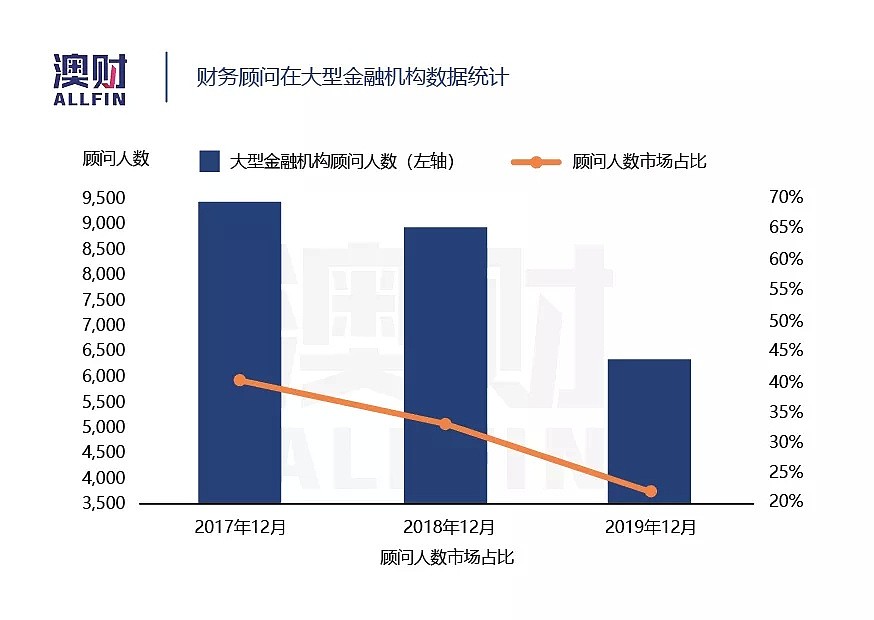

除了银行自身削减财富管理相关部门外,越来越多基金经理和理财顾问开始主动离开大型机构平台,投身于私人或小型理财机构。根据澳洲大型投顾平台上市公司Powerwrap(ASX:PWL)数据显示,截至2017年12月有70%的理财顾问受雇于大型金融机构,这个数字到了19年末下降至23%。

投顾平台软件在过去往往隶属于大型金融机构,理财顾问在服务客户,特别是那些高净值人群时需要使用到平台上的专业功能和软件,这样既能减低出错同时节省时间成本。随着近几年第三方平台的发展,这些顾问不再需要依附在大型机构上也能为客户提供专业的服务,因此反向促使更多顾问离开大型机构。

投资顾问的“出逃”也为第三方平台的发展带来了良好的契机,据Powerwrap的数据显示,该行业全球市场总值逼近9000亿澳元。在澳洲本土其实还有一些还未上市的第三方投顾平台企业值得投资者留意,其中欧蓬金科Openmarkets就是其中的佼佼者。

Openmarkets官网首页

Openmarkets成立于2012年6月,在成立后一年便获得了股票券商牌照。截至2015年9月该平台的证券交易量排名全澳第15名,并且在次年的2月单月交易额超过了30亿澳元,在2018年5月月度交易额更是突破了45亿澳元。

除了证券交易量表现出众外,Openmarkets的平台功能同样强大。该平台是一站式、开放型投资和资管平台,并且同时面向专业投资人、机构、财富管理公司以及一般散户,以开放式API为基础支持即插即用。平台上的投资产品包括证券、衍生品、外汇和各类数字化资产,未来还会开发出基于区块链技术的交易方案。与同业比较相对优惠的平台使用费用,也吸引了越来越多的基金经历和理财顾问选择Openmarkets。公司预计将会在最近几年在澳交所ASX上市。

非核心业务剥离对联邦银行整体盈利无关痛痒

与中国的银行各种业务遍地开花不同,澳洲四大银行的核心业务主要集中在存储服务、个人贷款、以及商业贷款上,对于金融产品销售以及个人理财的业务相当匮乏。理财业务在过去也是四大银行想要极力推广的业务之一,然而该项功能已被四大行逐渐弱化,转而更加专注发展传统业务。

从CBA发布的中期财报可以看到,这种营销策略其实并没有任何不妥。从中期财报的利润细分可以看到,目前银行零售业务(即通过存款和个人贷款赚取利息收入的业务)是CBA利润贡献的主力军,占利润总比的44%。商业和私人(此处为高净值客户)银行业务紧随其后占31%。与CommSec相关的非贷款业务也隶属于商业和私人业务的细分项之中,其收入比例仅为其中的3.6%。可以说上述提到的两个部门AUSIEX和CommSec Advisory,对于联邦银行整体盈利并没有作出多大贡献。

另一方面,在当情全球疫情严峻以及实体经济发展受阻的环境下,期盼本地银行的业务还能够像过去5年一样维持在一个相对稳定的状况有着一定的难度,适当业务瘦身对于股东来说无疑是利好的。

写在最后

AUSIEX业务的出售,无论对于整个投顾平台行业还是CBA本身都是利好信号,Nomura的收购既肯定了平台本身的价值,同时也让更多投资人注意到该行业的潜在价值。受银行本身的性质的影响,AUSIEX平台功能或许相对更加保守,Nomura收购后必然需要对平台进行重新整合才能投入市场使用。而目前市场上那些功能更强大的平台,或许会可以成为投资人的下一个目标,这些平台最终无论是上市或是被收购,在退出时都能赚取不错的收益。

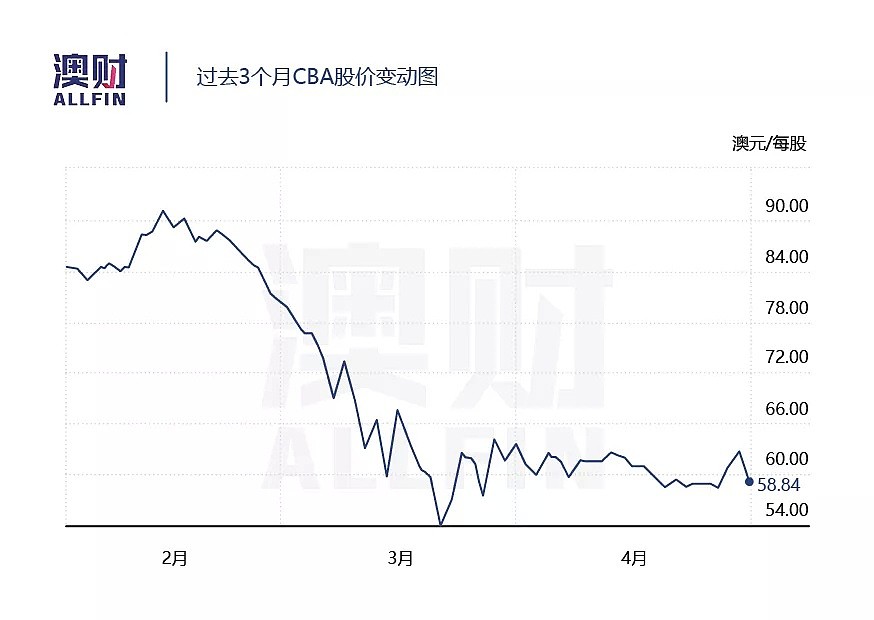

对于银行本身,在疫情下任何一张巨额罚单都有可能使得银行股价以及收益出现巨幅震荡,这对于股东来说是极其不利的。因此非核心业务的剥离,无论从缩减不必要开支,还是业务优化的角度来看,都是一个利好信号,投资者不用过度敏感。尽管NAB削减分红以及增发消息发出后,一众银行股曾出现小幅度波动;而联邦银行方面也不例外,4月27日当天曾最低跌至57澳元/每股,但目前股价已经逐步稳定。此外,距离发布全年财报仍有将近4个月的时间,因此从银行本身的角度出发,近期不会有更多不利消息发布,目前股价已经消化了市场上大部分负面信息,在短期内应该较为稳定,但出现暴涨的可能性仍然较低,投资者可以着情考虑是否减持套现或长期持有。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64