最豪阔量化私募“踩刹车”,传涉10亿奖金门,万亿量化拐点信号隐现?

量化基金在2021年刷新了行业最快增长纪录,而其中成长最生猛者已经开始宣布“刹车”。

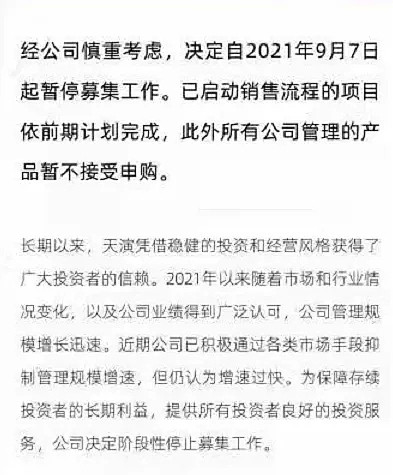

9月7日下午,一条消息传播量化投资圈:年内规模增长最犀利的机构之一天演资本宣布:“自2021年9月7日起暂停募集工作”。

公告称,天演资本年内管理规模“增速过快”,为保障投资者长期利益,公司决定阶段性停止募集工作。

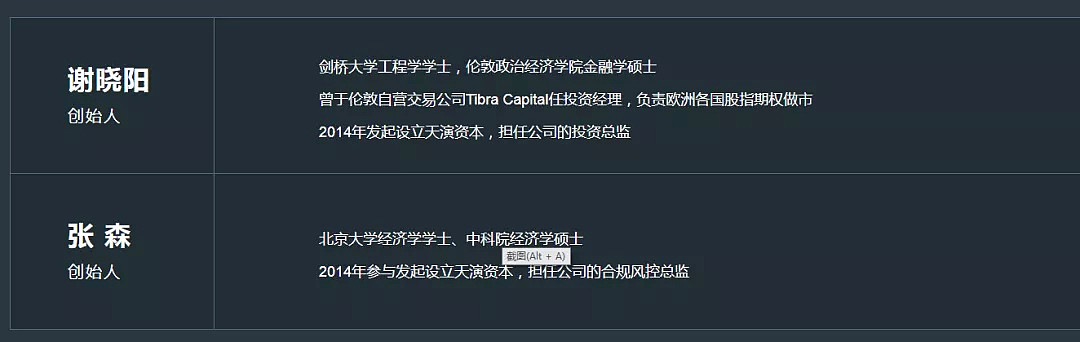

天演资本由具备海外量化投资经历的谢晓阳等人发起,凭借年内突出的业绩和进取的激励策略,成为业内量化机构快速增长的“旗帜”。

业内有传闻称,天演资本今年前八个月的规模超过150亿,这个规模几乎是去年末存量的1.5倍以上。

但现在,它们也开始“踩”下“刹车”。

天演的决定,尽管突然,但其来有自。在“天时、地利、人和”的作用下,过去大半年量化基金取得了历史上最快的规模增长,量化私募的存量规模前所未有的挺进万亿大关(券商研究报告统计)。

越来越多的资金涌入推高了量化基金的日常成交,也引发了更多市场力量的关注。“量化基金究竟占了A股市场多少比例的交易量”成为近期券商研报的热门话题。

但随着越来越多的量化机构“封盘”,量化这列增长快车是否开到了拐点?

01

仍有申购“口子”?

从天演资本日前的公告看,措辞宣布的非常坚决,但也预留了一些过渡时期的“口子”。

比如,天演公司管理的所有产品自即日起暂不接受申购,但已启动销售流程的项目依前期计划募集。

这是否会引发外部资本“抢滩”申购少数仍在募集的天演产品,令人担心。

天演资本的官方网站显示,天演资本成立于2014年,公司现资产管理规模逾300亿元。

第三方信息显示,公司今年规模成长速度惊人,此前有消息称截至2020年公司管理的外部资金规模逾100亿,但截至最新公告,该公司的存量规模已经超过300亿元。

毫不夸张地说,天演资本正在刷新中国量化史的募资速度的纪录,它们的规模迅速扩张,几乎复刻了昔日量化头牌明汯投资的路径。

02

激励政策惊人

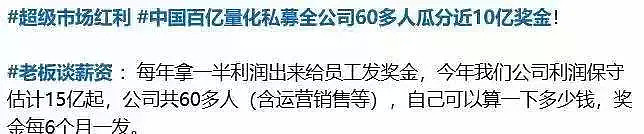

来自渠道的信息显示,天演资本的激励政策非常积极,甚至成圈内热议话题。

此前网上曾经流传一张讨论图片,图片中讨论有百亿量化机构为公司员工派发了“天价”奖金。事后有业内人士推测,其中机构可能就是天演资本。

还有业内人士透露,天演资本的投研人员薪酬机制相对“透明”,底薪只分两个档位(普通/资深),管理层与员工直接在公司利润分配上分成,激励的力度非常大。

一些行业猎头也反映,该机构的薪酬福利在业内属于“顶流”,各方猎头都已经放弃从天演资本里挖人的想法。

还有行业猎头反映,由于规模发展迅速,现在量化行业的关键人才(投研、销售),期望薪酬“水涨船高”,相比年初已经大幅攀升。

不仅投研人士,今年以来各家机构内富有渠道资源的人士也被“哄抢”,它们招聘后被推到各大银行、券商和三方财富渠道处,帮助产品销售。

03

什么策略最赚钱?

量化投资的扩张,在年内已经是众所周知的现实。而这些扩张与部分量化产品的强势业绩表现相关。

比如,一些第三方的数据显示,天演旗下的代表产品年内收益超过同期中证500指数高达40个点(截至9月3日),中短期收益令人咂舌。

三方调研资料还显示:类似天演资本这样的量化机构,上半年的超额来源更多是选股方面的收益,高频的日内回转(即T0)贡献和打新贡献占比小。这和业内前期流传的信息有较大差异。

天演资本的网站显示,公司的创始人谢晓阳有海外投资经验,尤其是欧洲股市的股指期权投资经验,这是否会作用于天演的产品尚不可知。

另外,一些业内人士反映,随着A股市场结构化行情的展开,近期不仅高频策略、一些传统alpha策略收益也开始走高,这可能是更多量化机构收益飙高的原因。

04

规模高增后“隐忧”浮现

事实上,自2018年开始,国内量化私募已经开始出现百亿规模机构, 当年,以九坤、幻方、锐天、致诚卓远为代表的“四大天王”,是以高频量化策略打响的市场知名度。

2019年后,规模大幅增长量化私募开会遭遇挑战。高频策略逐步退出最主流,大型量化机构更多的通过指数增强策略、中性策略,快速在各大渠道吸收客户资金。

不过整个行业的规模增长速度并不快,增速还是集中在少数龙头机构上。

但近年以来,这个趋势被打破,目前,业内初步统计,量化私募行业已经陆续涌现出至少20家百亿机构,其中包括前述的四大天王,也有天演资本等。

但来自业内的声音也表示,上述高速增长的隐忧一直存在,

其一、目前业内所做的所谓高频交易,受限于交易所对日内回转的限制,往往必须借助于底仓+股指期货对冲,上述交易繁复且有一定成本,构成了策略的不确定性。

其二、近期的选股策略的走强,有一定的板块原因,这种做法究竟是策略的有效,还是行业Beta的偏置导致,业内有一定担心。

其三、量化机构销售渠道的快速铺建,往往带来人员素质的“鱼龙混杂”。后者可能带来“迅雷掩耳不及”的势头扩张,但业绩是否能兑现或支撑,值得后续考察。

可见的历史是,2020年,业内最大的量化投资机构M 曾一度在各大渠道大卖产品,一跃成为中国首家千亿量化私募。

但募资完成后,该机构出现了长达7个月不见超额收益的窘态。由于规模扩张过快,售后维护跟不上,这导致了今年一季度造成大量持有人体验不佳,并最后跌出千亿阵营。

对于天演资本和如今的量化机构阵营来说,如何防止快速募资之后的收益瓶颈,是下一步最重要的考量。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64