加息周期中,联邦银行“独领风骚”的秘诀是什么?

历史总是惊人的相似。

2022年5月3日澳联储(RBA)时隔12年首次加息。18天以后,联盟党政府输掉了大选,工党党魁阿尔巴尼斯成为新总理。

澳联储上一次竞选期间加息是在 2007 年,时任总理霍华德谋求连任同样失败,在丢掉议员席位后退出政坛,当年同样也是工党赢得了大选。

为什么大选期间加息有碍执政党谋求连任?因为现金利率的浮动,很可能让澳大利亚那些对经济十分敏感的摇摆选区(marginal seat),做出关键的决定。

实际上,在澳联储加息后,四大银行随即就提高了浮动利率,把加息转嫁给了贷款者,这使数以百万计澳大利亚民众10多年来首次面临房贷利率上升的压力。

而对于银行本身而言,加息周期内,利好似乎大于利空。从以往的数据看,利率上升,银行利息收入增加往往会快于其融资成本的增速。

值得关注的是,银行和保险行业是澳大利亚国民生产总值(GDP)占比最大的行业,占澳交所(ASX)交易25%的权重。所以银行,特别是“四大行”的表现,是澳大利亚经济与股市的风向标之一。

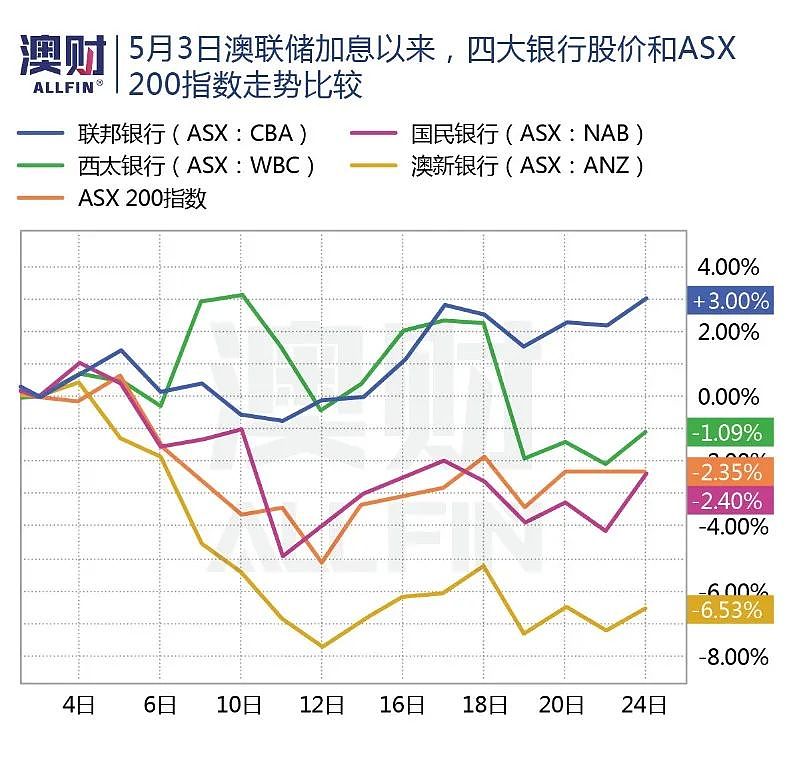

自5月3日澳联储加息至5月20日期间,澳大利亚银行股走势却大相径庭,“四大行”中唯有联邦银行(后简称CBA)出现上涨,西太银行(后简称WBC)、国民银行(后简称:NAB)和澳新银行(后简称ANZ)股价均出现下跌。

同处加息周期之下,

为什么CBA股价走势“独领风骚”?

5月12日,CBA发布了第三财季的报告。

财报显示,虽然低利率引发银行业竞争加剧,CBA收入比上半财年平均水平下降了1%,但受益于房贷业务和非利息收入的增长,CBA在本财年第三季度实现24亿澳元的利润,较上一季度持平。

值得一提的是,截至今年3月的一个季度内,CBA房贷业务增长了69亿澳元,商业贷款增加了30亿澳元。

CBA首席执行官马特·科明(Matt Comyn,下图)在一份声明中表示称:“家庭存款、住房贷款、商业贷款和商业存款的持续增长是本季度的一个特点。”

CBA数据超出市场预期,公司股价在季报发布后持续走高。

本次银行股的季报中,透露了哪些关于澳大利亚经济和房地产市场的关键信息?加息对银行股影响到底如何?现在CBA的股价是否还值得投资?博满澳财分析师带投资者一探究竟。

房贷市场“赔本赚吆喝”,

CBA拒绝恶性竞争

澳大利亚房贷市场竞争激烈已不是什么新鲜事了,悉尼多数地区甚至曾出现过买房比租屋更划算的极端情形。

据Domain模型显示,2020年悉尼有11个郊区的房贷还款中位价比租金中位价还要低。在悉尼西部Box Hill买房所缴的贷款甚至比租金还便宜,独立屋每周要偿还的贷款中位价仅424澳元,而租户每周要缴交的租金中位价却是高达575澳元。还有许多郊区每周缴的房贷只比一周房租多100澳元。

该模型是以2020年的住房售价及租金为基础建模,假设屋主的房贷本息摊还利率为2.48%,且已存到20%的头期款,不考虑印花税、市府费及维修等住房成本。

随着银行整体贷款利率的逐步提升,买房比租屋要划算的怪象已渐渐消失,但本季度ANZ与WBC与非常多小型贷款公司的竞争依然激进。

ANZ中期业绩显示,净息差从去年下半年的1.65%收缩至1.58%,其中最大的降幅来自竞争造成的住房贷款定价;同样,截至3月底WBC的上半财年净利润同比下降5%,至32.8亿澳元,原因是消费者和业务部门都受到了竞争的压力。

CBA透露,为了抢占市场份额,市场上许多贷款利率甚至低于成本,而CBA并不愿意参与此类恶性竞争。

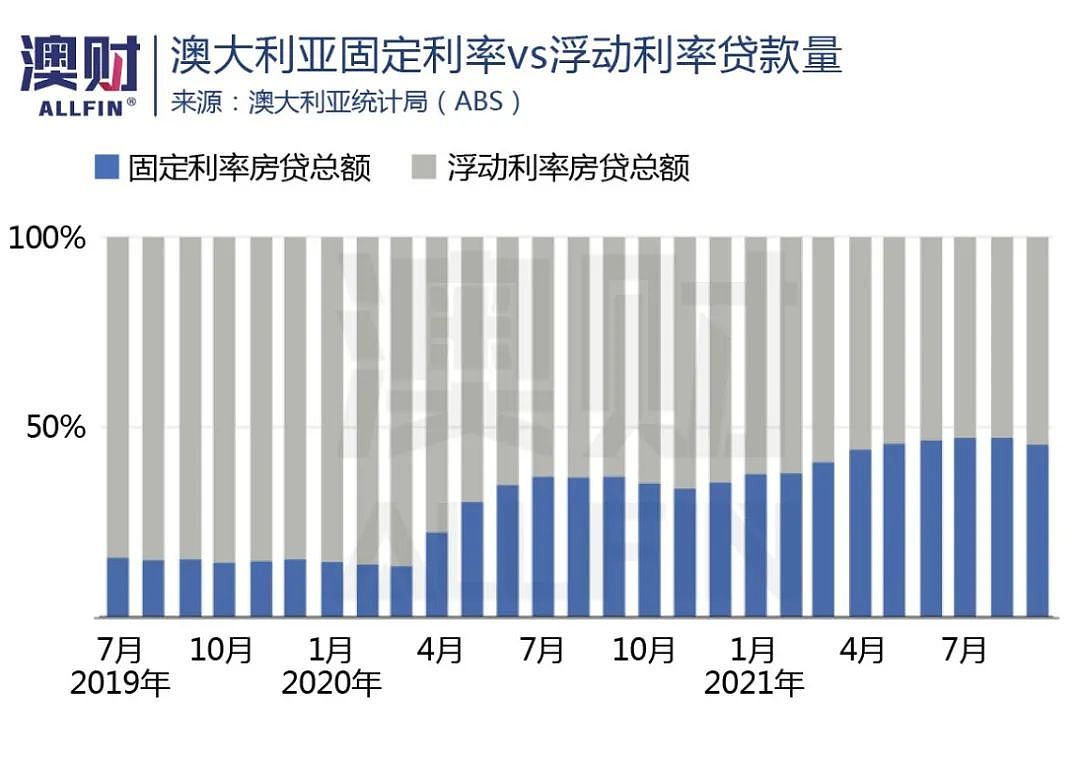

与此同时,因为澳联储开始提高利率的动作与高通胀带来的加息提前预期,市场上固定利率贷款需求明显增加。而CBA也没参与到这块越来越大的“蛋糕”竞争行列中,公司的净利差还维持着上半财年的下降趋势,但具体数字没有公布。

值得关注的是,本季度CBA住房贷款增加了69亿澳元,同比增长8.5%,与公司上半财年增速持平,但比起上半财年的超行业增量10%来说还是有所退步。

不过,CBA预计现在的激烈竞争不会持续太久,以亏损价格放贷的情况难以持续。也正是这样的表态才打消了投资者对公司未来盈利能力的担忧。在非理性竞争热潮退去,银行进入加息周期后,净利差在未来的一年至一年半内有很大希望得到提振。

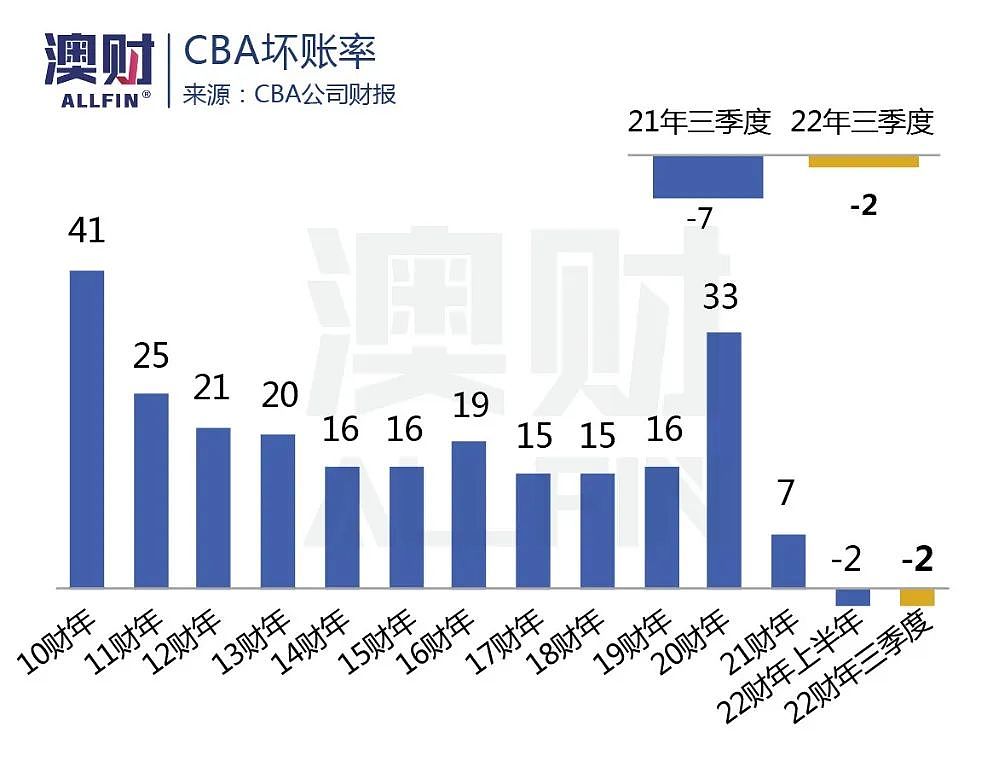

更为重要的是,受良好经济形式、高贷款质量的影响,上图数据显示CBA贷款拖欠比例依旧保持在低位,同时公司在本季度调低了坏账损失拨备,显示出对未来宏观经济向好的预期。

事实证明,CBA的判断是正确的。

在澳联储5月3日提高官方现金利率到0.35%后,CBA率先宣布将提高浮动率,ANZ、WBC和NAB也紧随其后。如今澳大利亚“四大行”都将上涨的0.25个百分点利率,全部转嫁给了抵押贷款持有人。

创新最积极,

CBA推10分钟DIY数字房贷

面对竞争激烈的房贷市场,如何既抢占市场份又不降低净利差,这是“四大行”面临的共同难题。

对银行来说,缩短贷款审批时间是吸引潜在客户的一大重要因素。近年来,随着抵押贷款审批过程的加快,银行间的抵押贷款市场份额发生了巨大变化。

“上半财年有130亿澳元的额外贷款就是由数字房贷新技术推动的。”NAB就曾表示,自动化的贷款流程大幅缩减了审批时间,有非常强的竞争力。反观WBC和ANZ,因过度依赖人工处理,导致审批时间变慢,在房地产火爆期间,都失去了利润丰厚的抵押贷款市场份额。

值得一提的是,在数字贷款创新产品开发方面,“四大行”中CBA最积极进取,目的是为了吸引年轻客户群体。

5月17日,CBA推出名为“Unloan”的10分钟DIY数字房贷产品,在客户快速洗个澡、买杯咖啡、等公交或去健身房换衣服的时候,银行就承诺,一些申请人将能够通过数字方式申请到利率更优惠的房贷。

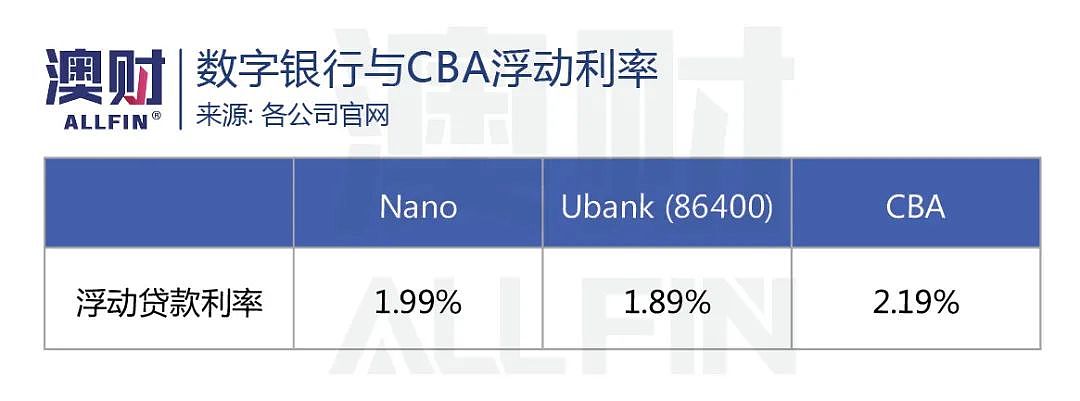

“Unloan”更像是一种DIY(自己动手)贷款,目标客户群体是现收现付(PAYG)工资、自雇人士以及低LVR(杠杆)比例的贷款。数字化的贷款服务不仅可以增强用户体验,同时还可以拓展一部分客户群体,并且应对市场上新兴数字银行带来的竞争压力。

商贷需求强劲,

CBA预计下半年高通胀放缓

近期,ANZ一项消费者调查显示,澳大利亚通胀可能会触及5.8%的高位,反映了来自汽油、食品和住房的生活成本的增加。

不过,所有这些价格泡沫还没有打消购物者的需求,CBA家庭支出意愿指标3月份跃升9.2%,创下历史新高,主要受旅游、交通和零售业的带动。

受供应链、制造业回流本地的逆全球化趋势影响,澳大利亚本地对生产力投资增加,因此商业贷款需求强劲。本季度商业存贷业务的增速依旧保持着10%以上的高增长,同时存贷量大幅高于行业平均的40%与50%。

商业的强劲复苏也反应在劳动力市场的数据上,澳大利亚目前失业率新低,岗位空缺创下新高。这样的情况根据历史来看,多半会出现在经济景气、上行的情况下,这进一步表明澳大利亚经济在第一季度整体表现稳健。

CBA表示,至少到今年6月30日为止,公司自身已确定的商业贷款需求还会维持在非常强劲的状态。

关于未来一年经济和加息的前景,公司CEO认为,市场对澳大利亚的加息有些反应“过激”,通胀很快会出现见顶迹象,今年下半年将出现高通胀缓和的明显效果。因此CBA预期:今年年底现金利率升至1.35%,明年年中1.60%,仅为目前债券市场预期水平的一半。

如果加息力度不大就能控制通胀水平,澳大利亚经济的增长就不会停止,银行商业贷款业务也会因此受益,维持在比较可观的增速中且获得更高的净利差。

写在最后:

强者的困扰

这就好像“鱼”和“熊掌”一样,CBA既加大了对澳大利亚实体经济的投入,还保持了可观的净利差,并且将贷款拖欠比例也压到了最低,实现了“鱼”和“熊掌”兼得。这也是自澳大利亚加息以来,CBA在银行股整体下跌的情况下,依然保持上涨趋势的根本原因。

值得关注的是,CBA下一季财报还有将近12.62亿澳元(不含现金分红)的海外投资收益进账。

2022年2月28日,CBA与中国杭州城市建设投资集团和杭州交通投资集团签署了股份转让协议,分别向两公司转让持有的杭州银行(600926.SH)各2.968亿股,分别占公司总股本的5%,转让价款总额为82.75亿元(17.4106亿澳元);5月9日,杭州银行股权变更获中国银保监会浙江监管局批复。

CBA是杭州银行2005年引进的外资战略投资者,本次股权转让后仍持有5.56%股份。除杭州银行外,CBA还在中国参股了齐鲁银行,持股16.09%。

但市场更为注重的是,公司给出的对市场与业务乐观的前瞻。今年下半年,澳大利亚如真的能像CBA所言有效控制住通胀,保持景气的经济状态,CBA的房贷与商业贷款业务将大概率能享受到加息周期带来的净利差上升红利,并进一步提升利润空间。

虽然前景光明,但博满澳财分析师提醒投资CBA仍存在部分风险。

首先,如果通胀并没有如CBA所预计的那样,在下半年得到有效控制,并且加息过快导致经济发展受阻,那么银行业务也会受到打击。

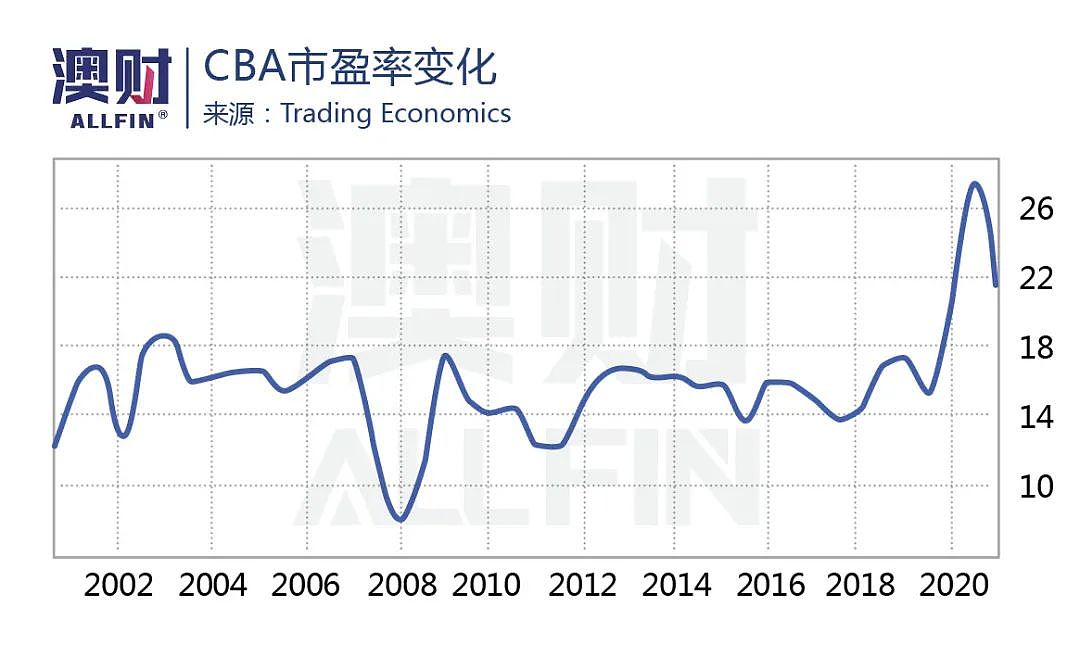

其次,CBA近年来股价不便宜已经成为常态。尽管今年以来,其市盈率(PE)已经有所下降,处于19左右位置,可仍远高于历史平均水平。

前两次澳大利亚加息周期为2002-2008年和2009-2010年,期间CBA股价虽然整体都是上涨趋势,但那时的PE水平依旧处于平均值,所以现在并不是非常好的买入时机。如果加息周期中PE能回调至平均值,届时买入会是更优选择。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64