美联储会议纪要:重申谨慎行事,改变利率立场需要更多证据(组图)

新近公布的会议纪要显示,最近的美联储货币政策会议上,联储决策者再次集体认为适合一段时间保持高利率,重申将谨慎行事,并没有流露结束加息周期的意愿。

被视为“美联储喉舌”、有“新美联储通讯社”之称的记者Nick Timiraos评论称,在最近会议决定暂停加息时,美联储官员不愿得出他们已完成加息的结论。但纪要暗示,官员们可能愿意至少今年内都保持利率不变。同时,官员们强调了,存在两类风险,一是通胀比预期强劲,二是经济增长比预期疲软。

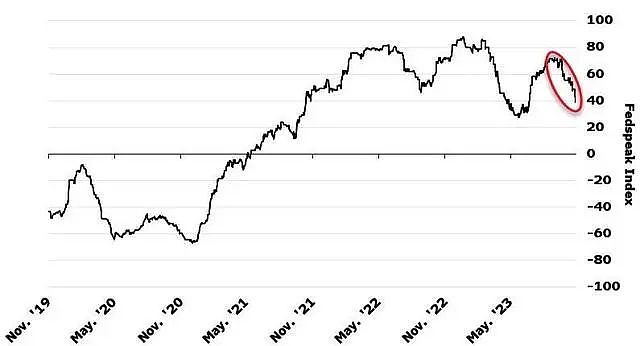

媒体的自然语言处理模型显示,相比9月的前次会议纪要,11月的本次会议纪要暗示了偏鹰派的倾向,不过,这种倾向正在走向中性。

适合保持紧缩直到通胀显然超目标大幅下降为止

11月1日结束的美联储会议决定,继续保持政策利率不变,本轮紧缩周期内首度连续两次会议按兵不动。美东时间11月21日周二公布的会议纪要显示,11月初的会上,美联储货币政策委员会FOMC的决策者继续提到,全体认同,应该一段时间内保持对经济有限制性的高利率水平,但具体说辞和前次9月会议纪要有所不同。

9月纪要说:“所有(All)与会者一致认为,(货币)政策应在一段时间内保持限制性,直到(FOMC)委员会确信通胀在持续地朝着目标下降。” 而本次说“

“所有(All)与会者一致认为,(货币)政策适合一段时间内保持限制性立场,直到通胀显然朝着(FOMC)委员会的目标大幅下降为止。”

若信息暗示实现通胀目标的进展不够,适合进一步收紧货币

本次纪要重申了前次9月会议纪要的说辞,即为了让通胀回落到联储的目标,关键是保持足够有限制性的货币政策,而且全员认为在政策前景方面可谨慎行事:

“所有(All)与会者一致认为,(FOMC)委员会能够谨慎行事,将继续基于收到的全部信息及其对经济前景的影响、以及风险平衡而做出每次会议的决策。”

不同于9月纪要的是,紧接着上面这句话后,本次纪要新增了一句话,指出若数据显示还不足以让通胀回落到美联储的目标水平2%,联储会再度加息。纪要写道:

“与会者指出,若收到的信息暗示,(FOMC)委员会实现通胀目标的进展不够,将适合进一步收紧货币政策。”

以上这些话呼应了美联储主席鲍威尔在11月FOMC会后的公开表态。他在会议结束当天举行新闻发布会时表示,联储官员认为已接近结束本轮加息周期,目前谨慎行动;货币政策对经济已有限制性,但他不确信限制已足够。一周多过后的IMF活动期间,他又重申保持谨慎,再次提到,并没有信心认为目前的紧缩足以让通胀降至2%。

11月初的美联储决议声明相比前次9月决议最大的区别是,首次指出,金融环境收紧可能影响经济活动和通胀。这在本次纪要中也有体现。

在政策前景方面,本次纪要重申了上次纪要所说的——”与会者预计,未来几个月到来的数据将帮助澄清通胀下降的持续程度“,以及”劳动力市场达到更好的供需平衡的程度“,新增了一句:面对金融和信贷条件收紧,总需求正在放缓。

在沟通方面,上次称,一些与会者强调,继续清晰沟通联储政策依赖数据这种方式的重要性,以及联储坚定致力于让通胀降至2%的重要性。本次只是直接改为“与会者指出了”沟通这两方面的重要性。

继续认为通胀有上行风险,经济有下行风险

在风险管理方面,和上次纪要一样,与会者总体认定,因为货币政策处于限制性区间,达到联储目标的风险变得更具有两面性。换言之,既有紧缩过度又有紧缩不足的风险。总体而言,联储官员认为,相比今年早些时候,现在加息过度和加息不足的风险更为均衡。

本次还重申上次的说辞,由于通胀仍远高于美联储的长期目标2%,且劳动力市场依然紧张,大多数(most)与会者继续认为,存在通胀上行的风险。

在推升通胀的风险中,除了包括前次提到的总需求和供给的失衡持续得比预期久、全球石油市场带来的风险、商品价格的跌幅可能更有限,这次提到,还包括,“地缘政治紧张局势”。此外,这次并未说“强劲的”楼市对住房通胀的影响,而是改成“吃紧的”楼市对住房通胀的影响。

对于经济活动,本次多名(many)与会者评论称,即便经济活动仍有韧性,劳动力市场继续强劲,经济活动仍存在下行风险,这些说法和上次相同,不同的是删掉了上次提到的失业率上行风险。

紧接着本次称,这些经济下行风险包括:

金融和信贷环境收紧对总需求、银行、企业和家庭负债表的影响可能超过预期,商业房地产(CRE)继续疲软,以及全球油市可能受干扰。

而上次纪要提到的经济活动和失业率风险包括,金融环境收紧对宏观经济的滞后影响超出预期、工会罢工的影响、全球增长放缓、以及CRE继续疲软。对比上次的说辞,本次虽然没有具体点名巴以冲突,但无论是提及地缘政治紧张,还是全球油市可能受干扰,都暗示了巴以冲突相关的中东局势变化。

连续两次会议完全未提“衰退” ,工作人员仍认为经济预期不确定性高

11月初会后的新闻发布会上,鲍威尔称,联储工作人员在此次会上未将衰退重新纳入经济预测。华尔街见闻发现,和上次会纪要一样,本次纪要中也完全没有出现“衰退”这个词,这是联储连续两次纪要都未再提“衰退”。

联储工作人员11月会议和9月会议的经济预测类似,他们预计,四季度美国的GDP增长将较三季度明显放缓,但下半年的增速会较上半年略有加快。工作人员预计,因为汽车业工人罢工,今年四季度的经济产出将暂时抑制,而明年一季度会因产出回升而得到提振。

通胀方面,工作人员预计,到今年底,整体PCE将接近3.0%,较前次预期的3.5%下降,核心PCE通胀预期仍约为3.5%,和前次一样,预计此后几年通胀下行,到2026年,整体及核心PCE通胀都将接近联储目标2%。

不过,工作人员仍然认为,他们对经济和通胀的基线预测有相当高的不确定性。鉴于通胀可能比预期更持久,或者供应状况可能发生进一步的不利冲击,通胀预期有偏上行的风险。如果这些上行的通胀风险成为现实,货币政策的反应,再加上金融市场的不利反应,可能会使经济活动预测的风险转向下行。

警告消费减弱,金融系统的脆弱性仍显著,股市和商业地产估值高

纪要显示,美联储官员在会上发出了消费减弱的警告。一些与会者表示,由于食品和其他必需品价格高涨以及信贷条件紧张,一些家庭,特别是中低收入家庭面临越来越大的财务压力。几位参与者补充说,这些家庭的汽车贷款和信用卡拖欠率有所上升。

一些与会者评论说,他们的地方联系人报告,消费者的需求情况比收到的汇总数据显示的要弱。还有一些与会者观察到,近几个月来房地产行业的活动已经趋于平缓,这可能反映出,本出于高位的抵押贷款利率进一步上升的影响。

在金融环境收紧方面,联储工作人员指出,总体而言,企业、家庭和地方政府继续获得信贷。三季度银行账面的核心贷款总额继续增加,但增幅较今年早些时候有所放缓。然而,小企业发现,获得信贷难度增加,获得信贷更加困难的小企业占比本已处于高位,相比前三个月,9月报告的这类小企业比例进一步升高较高。

而且,工作人员继续认为,面临显著的金融系统稳定风险,美国金融系统的脆弱性仍显著,并指出,“股票、住房和商业地产的估值高”。

一些与会者重申即使开始降息也可能持续一段时间缩表

在缩减资产负债表的规模(缩表)方面,本次美联储会议纪要重申上次纪要的说法,即与会者认为,持续缩表的过程是联储实现宏观经济目标方式的重要组成部分。

不同的是,上次说,多名(several)与会者指出,即使在FOMC未来开始降息,缩表“也可能持续一段时间”,本次说,一些(a few)与会者指出,即使今后FOMC开始降息,缩表“也可能持续一段时间”。

而且本次新增提到,多名(several)与会者在本次会上对最近美联储隔夜逆回购协议ON RRP的用量下降发表了评论,他们指出,使用该工具是对市场状况的反应。

华尔街见闻曾提到,11月初会议结束约一周后,11月9日,美联储的RRP使用规模降至9933.14亿美元,自2021年8月11日以来首次跌穿1万亿美元关口。若保持这一趋势,RRP这一短期美债的流动性来源到明年1月可能完全耗尽。因为从RRP转向票据,货币市场基金已从RRP工具中抽出了约8000亿美元流动性,抵消了美联储量化紧缩(QT)对准备金的影响。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64