2天跌掉年内所有涨幅,这只被追捧的蓝筹科技医疗股怎么了?(组图)

导读

汇率损失惨重 现金流充裕

增长动能强劲 优质客户兜底

多元化布局 拓展业务可能性

PME为何大跌?估值合理吗?

澳洲科技股中有这么一支神奇的股票。

它凭借着庞大的北美市场,长期保持着稳定的增长,并且拥有着近乎为0的负债,资产状况健康得不像科技公司。

它就是澳财投研团队多次推荐过的公司Pro Medicus (ASX:PME)。

但就在PME最新的2024财年半年报发出后,公司股票连续两天遭到了超大幅度的抛售,2天跌去20%的年内所有涨幅。

究竟为何市场出现如此大的波动?基本面是否发生了变化,大跌后公司的估值处在什么水平?

「财报季」是澳财推出的上市公司研究系列之一。每逢二月,澳交所上市公司将照例发布上半财年业绩报告。作为持续研究并报道澳股的澳洲本地媒体平台,每年澳财都会为投资人奉上“2023-24财报日历”,同时还在第一时间对上市公司业绩报告进行分析和解读。

本次财报季系列文章所报道的上市公司,均为澳财投研团队去年底发布的 “2023澳股总结报告”(点击阅读)中所研究的公司的持续跟踪报道。本篇为第 4 篇文章。

1

汇率损失惨重

现金流充裕

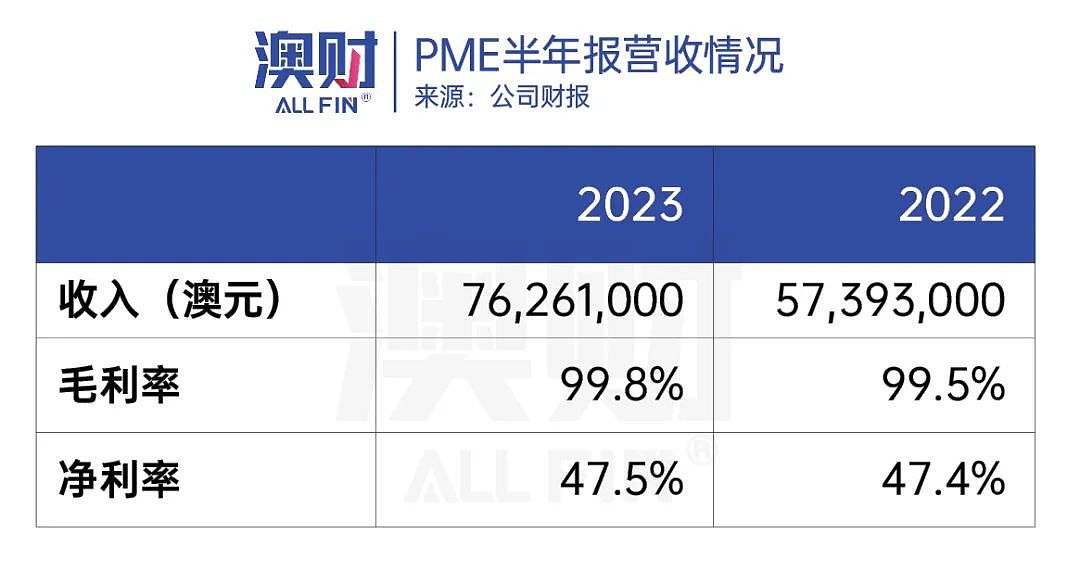

根据该公司半年报的数据,PME收入增长依然非常强劲,同比上涨33%。其中,毛利率依旧保持着接近100%的优秀指标,净利率也有所上升,朝着公司目标的50%又近了一步。

而需要注意的是,PME因为大部分收入是美元收入,所以在换算成澳币时会因为汇率的波动有盈余或是损失。在2023年,公司共录得144万澳元的外汇损失,而2022年则为25万澳元的盈余。所以,如果除去外汇损失的部分,PME本次的财报数据会更加优秀。

在高利率时代,公司负债对财务健康状况的影响会更大,那么以“零负债”闻名的PME现在财务状况如何?

在资产端,现金及其等价物依旧是PME最大的一项资产类别,占总资产的46.5%,现金水平比起去年还有9%的增加。除现金之外,15.3%占比的金融类资产也出现了增加,主要原因是增加了上市的混合债购买(listed hybrid debt)以及通过购买远期合约增加了外汇的对冲头寸。

可以说,在高利率的当下,拥有充裕现金的PME通过购买高流动性的债券来提高资金利用效率是一个不错的选择,市场有机会再未来再次看到超过100%的毛利率。

而在负债端,PME依旧保持着没有付息借款的老传统,除了预收款下降外其他单项几乎都没有变化。

现金流方面,公司经营性现金流大增43%,主要源于更多的客户订单,而投资性现金流的支出同比下降近一半;融资性现金流支出增加41%,其原因是通过发放更多派息的方式,将多余现金回馈股东。

综合以上情况,澳财投研团队认为PME的资产负债表比起去年更加强劲。高现金水平让公司有能力进行任何调整,除了运营上的支出(如增加研发、市场营销支出),股票回购、对外收购、增加派息等都是未来公司可能考虑的选项。总体来说,公司的基本面稳中向好,无需过多的担心。

2

增长动能强劲

优质客户兜底

通过最新财务数据,我们看到公司基本面情况稳定,那么,未来业务走向又将如何呢?

目前,PME的销售战略是围绕续签现有的来自美国大型医疗机构的合同,并为其主要的医疗影像软件 Visage 7 赢得新客户,主攻放射科。

放眼整个行业,PME的软件技术是最优秀的,且优势明显,在与许多老式影像软件提供商(如通用电气医疗、飞利浦等)和相对先进的Sectra影像系统的竞争中,Visage 7在北美排名前20的医院中占据了9席的份额,并有不断扩大优势的趋势。

在上半年中,PME成功获得了4个非常重要的客户签约,这也使本季度成为PME有史以来最大销售额的半年。总销售额超过2亿美元,合同时长7-10年。

而因为PME签约的都是大型专业机构客户,转换成本高,签约后用户粘性非常强,且大型医院的广泛采用具有良好的网络效应,这会为针对其他还在使用老式系统的客户销售提供更大的动能。

来源:Fat Tail Daily

目前,美国的医疗机构客户普遍有两个对产品需求的趋势:

对云端(运算和存储)的需求。

这对于PME来说是有利的,因为PME拥有云原生的架构,以此获得了业界最快的系统速度,一直以来都使用服务器端进行实时图像渲染,允许放射科医生在移动端也可以进行图像的传输、操作、可视化。

而老式系统则需要二三十分钟的等待时间。同时,云原生的架构也给Visage 7带来了在医院快速部署的能力,老式系统需要一年左右进行的数据迁移,Visage 7仅需要3个月、数天时间就可以分别迁移到本地服务器和云服务器。

对全线产品(full stack)的需求。

因为数字化程度的提高,医疗机构对全套系统的统一、流畅度要求也在提高。对于在过去的4个销售合同中,客户全都对PME的全套产品进行了购买,以保证最好的体验。

在潜在客户体量大但数量有限,销售周期为数年的专业医疗机构领域,这一趋势会增加单一合同的金额,利好PME未来的收入增长。

以Baylor Scott &White为例,这家得克萨斯州最大的非盈利医疗组织签下了10年1.4亿澳元的大单,因为PME产品带来的投资收益比很高,该机构购买了Viewer, Worklist,和Archive全套的产品,以提升工作流效率。通过云原生的软件架构,这Baylor Scott &White在2024年上半年就可以完成整套系统的部署。

因此,澳财投研团队认为,在现有领域中PME依旧保持着不错的增长动能,优质的客户群体的网络效应将在未来几年继续发挥作用。

3

多元化布局

拓展业务可能性

在去年年底,PME完成了对一家AI公司的投资,总部位于北美的专注于心脏病学CT影像AI公司Elucid。

行业认为,该投资的进行也代表着PME向心脏病学的里程碑式业务拓展,主攻血流储备分数(FFR,一般使用微创手术于确定冠状动脉狭窄的严重程度)和斑块表征的检测,这两项诊断业务都是保险报销覆盖的重要心脏病学领域,且在近年有着快速的增长。

未来,PME将会更好地利用账上充裕的现金储备,不断地通过直接投资或兼并收购的方式扩大自身产品线。

值得一提的是,在苹果最新发布的Vision Pro中,PME也作为最早一批的开发者提供了Visage平台配套的影像推流软件,这代表着公司已经开始向临床医生提供3D影像展示,进一步提升了PME在同行业产品中的技术护城河。

这种新颖的技术也有可能为PME撬开更多中小型医疗机构的销售可能性。因为从以往的经验来看,中小型医疗机构因为数据量小,在使用Visage产品时没有体现出与过时产品的明显的明显对比,因此不愿意进行购买,但新的3D浏览选项能提供新的销售亮点,帮助PME布局下沉市场。

4

PME为何大跌,

现在的估值合理吗?

比起同类的公司,PME因为行业龙头的地位及完美的资产负债情况一直获得了较高的估值溢价,因此估值倍数仅适合与自身过去相比。

在市盈率方面,过去5年平均约133,当前处在131的相对合理的水平,市销率情况也近似。澳财投研团队认为,目前公司估值非常合理,在科技股中,同时拥有如此高的收入增长和强劲的财务状况极为罕见,是长期持有的理想选择。

本次大跌并非公司基本面出现变化导致,而更多是基于估值倍数的市场交易行为的结果。下跌后的PME是一个值得长期持有的标的。

笔者在撰稿时,PME发布的股票回购的消息也侧面印证了这一观点,以87.7左右的价格进行了11300股的小幅回购虽然交易量不大,但是一个管理层对公司被低估的表态。受此消息影响,PME股价在2月20日获得了明显的支撑。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64