长期持有投资物业的真实投资回报,可能远低于你的预期

关于长期持有房产,等待它升值,你看到的精美的图表和预测数据,说什么今天投入多少而10年、20年、30年后会变成多少之类的,大多数情况下,属于“比基尼式数据”。

什么意思?就是暴露出来的地方是大家公认常见的,遮掩的是不常见的、容易忽略的但又是最重要的地方。

我一向推荐学生和客户使用独立架构进行房产投资,从而进行独立的财务核算,而不要把房产开支和个人收入混在一起。

如果你没有做到这一点,那么多年以后,你是很难看到这些年来你的隐形支出是多少的。你最容易忽略的,是物业的维护成本,建筑物的不同部分是有使用年限的,到一定时间就要维修和更换。就像你的车一样,每年要保养,然后你会发现很多零件逐渐地坏了,要更换。

澳洲税务局说,新建筑物分40年折旧,每年2.5%,即新房等到40年后理论上就是废物一堆不值钱了,只剩下房子所在土地的价值。这话不是毫无依据的。

如果你真以为所谓的折旧就是账面上亏钱,实际上不用花钱,那么你就是自欺欺人了。试想一下,你买入一栋房子,40年内都不去做任何维护、更换各种部件、按最新审美观不断去装修升级改造,40年后就是破房子一栋。要保持其“新房”的地位,你40年内要花的钱几乎可以推倒重建它。你今天买入的高端物业,多年后就变成中端物业。

你今天买入的中端物业,多年后就变成低端物业。今天在市场上属于高租金,多年后物业老了,租金水平也得下降。你的投资标的,会在同一市场的相对位置逐年下降。

这让我想起我小时候,从小学到高中在班里的座位。我小学的时候长得高,做最后一排,可是我到初中就停止长高了,我今天仍然是我初中时候那个高度。

我从初中起,在班里的座位逐年向前移,到了高三,我就坐到非常靠前排了。我自己不变,那么我的相对位置就会发生变化。那些永葆青春的女性,能让一个40岁、50岁、60岁的女人看上去像20岁、30岁的,难道就不需要花大量的时间、精力、金钱、产品配上健康的生活方式?房产也是一样的,如果你的物业买入后放在那里,若干年后它在市场里的地位一定自然而然是下降了的,你不能用今天的视角去看未来的状态。

因此,你再想想,你乘以一个静态年度增长率,真的能算出这份投资的实际收益吗?专业投资了几十年大半辈子澳洲房产的老前辈们会告诉你,持有房产一动不动所产生的现实收益,比你当初想象中的低很多。那么,长期持有房产的投资回报率,究竟可以有多低呢?

你可能担心我用些很极端的数字来呈现给你,其实不然。我们一起来看看一些保守的数字吧。

#

假设一

我先假设平均下来现金流在未来30年都是零,不正也不负,租金收入能覆盖掉全部开销,已经把维护装修升级改造一并算进去了,甚至还包含了贷款还款的本金。

我知道其实很多普通投资者的物业是负现金流的,但为了方便计算,我们仍然假设现金流不正也不负。

#

假设二

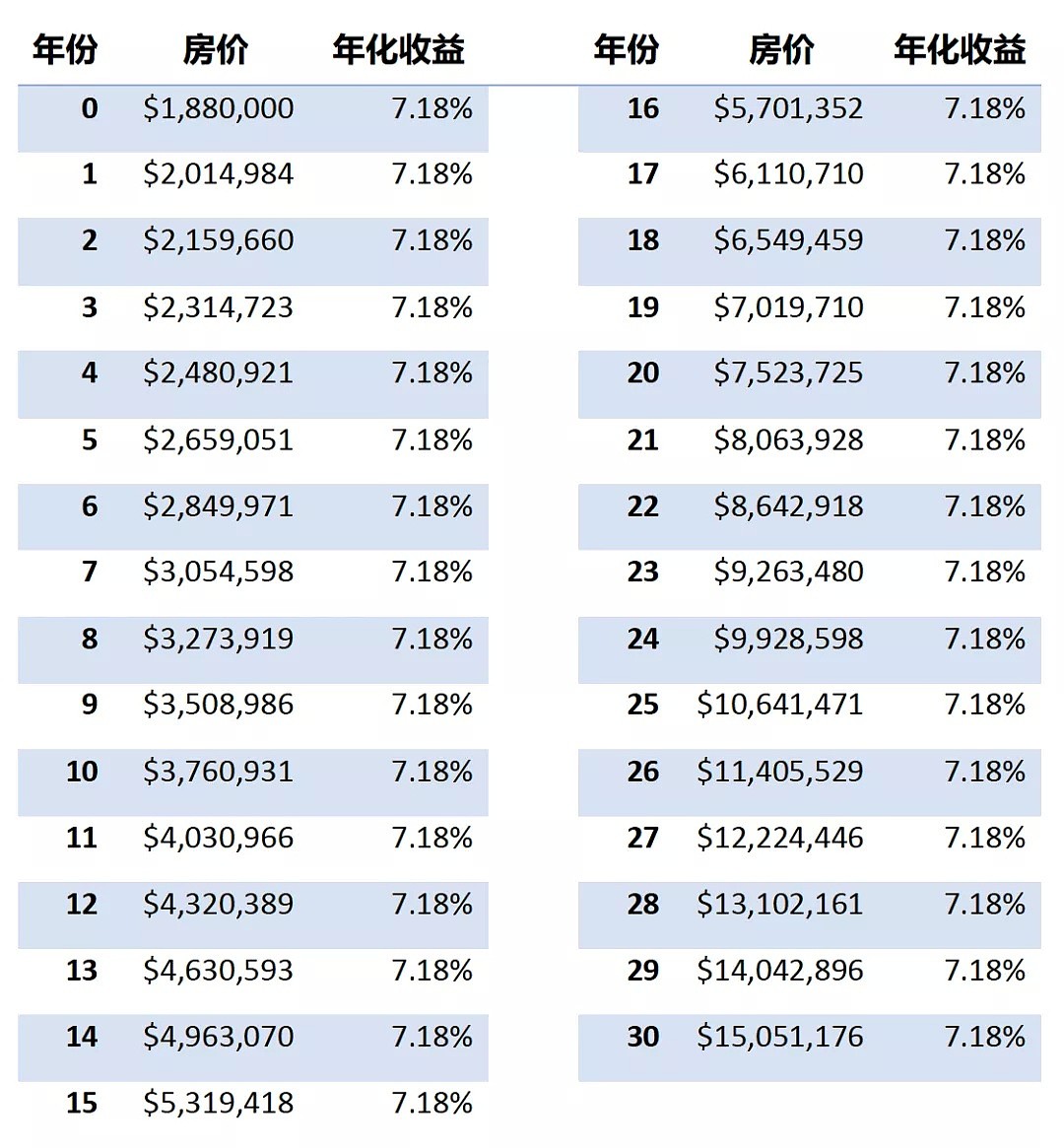

房子所在的区域一直都保持着不错的增长,选一个好区,例如位于悉尼的Chatswood区,根据CoreLogic数据,独立房平均每年增幅达到7.18%。

其实这个数字是会变的,今天受欢迎的、需求居高的区域,10年、20年后则不一定,但我们仍然假设这一数字能持续下去。

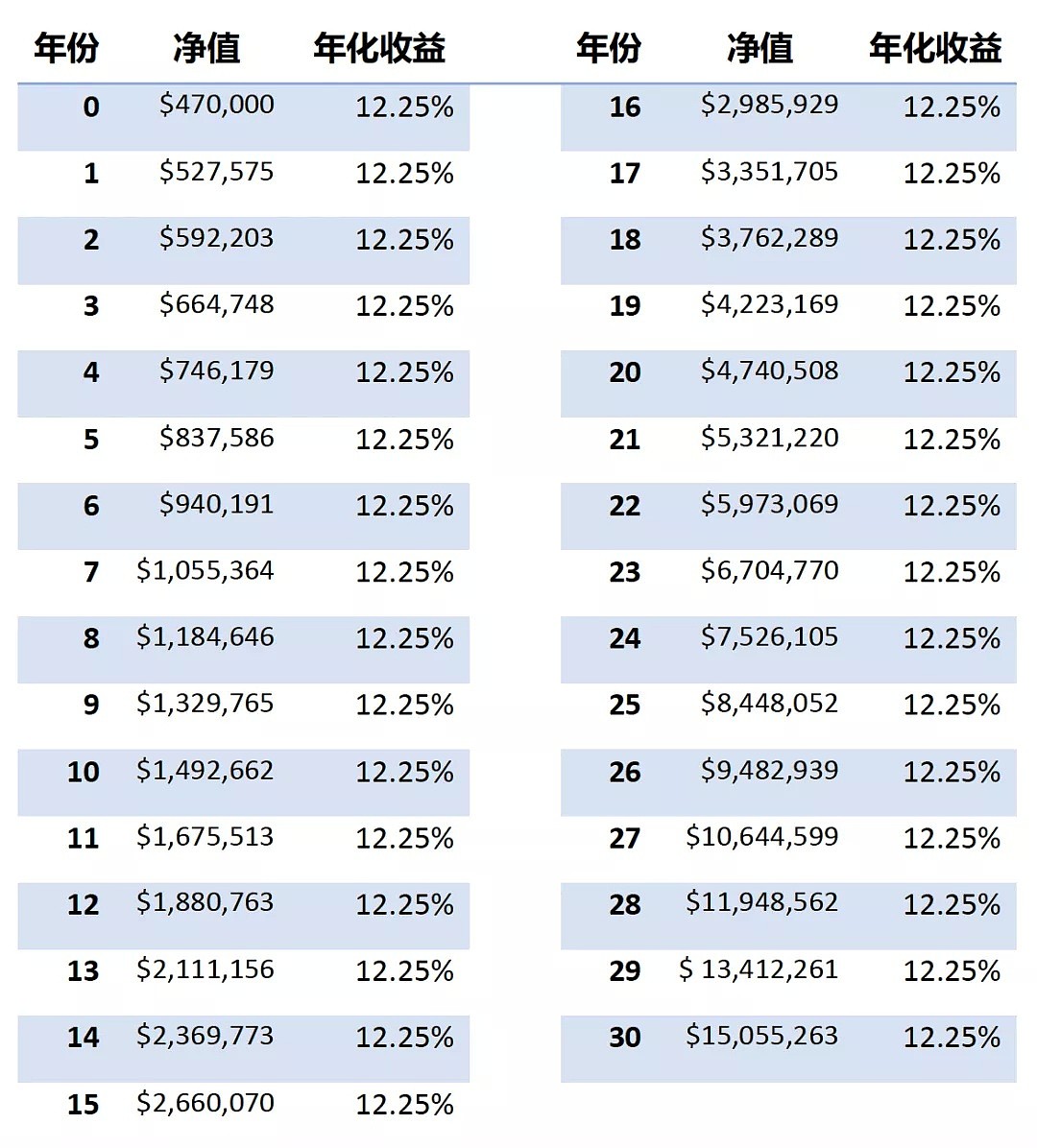

我们一起来算一笔账,以47万澳元现金为起点。47万澳元现金,可以以20%为首付,贷款买了一栋188万澳元的Chatswood独立房,47万澳元现金全部用尽,不算现金流,什么租金收入、贷款本息同还、市政厅费、保险费、中介费、维护装修升级费用等,加加减减,统统算他们合在一起后正好为零。按照每年7.18%的房价增幅,30年后房贷正好还清,物业最新价值1505万澳元。

最初的47万澳元现金,历经了30年的持有后,变成了一笔1505万澳元的无贷款物业,这是32倍的回报,或者是12.25%的净值年化收益。

我想问一下大家,12.25%的净值年化收益,是不是有更多其他投资选择?而且千万不要忘记,我上面说的那两个假设,特别是假设一。

如果那个假设不成立,如果在30年内你需要追加投资,比你之前投资的47万澳元要多,那么这个年化收益率是一定会下降的。

为什么我用47万澳元这个数字呢?因为,47万澳元,正好可以买股神巴菲特的公司BRK.A (NYSE)的一股。

在过去近60年内,巴菲特造就了年化收益20%的投资回报标杆。

假如这47万澳元不是用于贷款投资房产,而是用于全款投资一只有20%年化收益的股票或者基金。

其实巴菲特的公司背后就是好几十家公司,其中重仓持股苹果公司,所以也可以把它理解为基金。

那么,这47万澳元按20%年化收益来算,30年后会是多少呢?

那是惊人的1.12亿澳元,是237倍的收益。

这个例子告诉你,要选择房产投资,就要成为高级房产投资者,通过高级的投资者策略,做到比20%更高的年化收益。

如果你甘心成为普通房产投资者,哪怕押注了一个好区,以好的价格买到好的物业,持有个30年后,也远远比买只好股票或基金要差很多。

如果你仅仅追求30年32倍收益,你仅仅需要全款购买一只年化收益12.25%的股票或者基金,何必还要做个普通房产投资者呢?

在未来的文章里,我会告诉你,如何在长达几十年的房产投资生涯里,获得更高的回报,敬请关注。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64