又见CDS交易量爆发,美国债市要爆雷?

有一种不安的情绪正在债券市场加速蔓延。

今年年初,虽然美股遭遇了一波调整,但公司债市场相对风平浪静。然而平静的水面下,却是暗流汹涌。

英国《金融时报》近日观察到的种种迹象表明,投资者正在快速涌入衍生品市场,为自己的公司债投资组合建立保护屏障,以对冲股市抛售潮蔓延到公司债的风险。

其提到的迹象之一是,国际掉期与衍生工具协会数据显示,1月份,低评级信用违约互换(CDS)指数的交易量从去年12月的1230亿美元飙升至1970亿美元,创下自2020年3月以来的最高水平。

这是一种被广泛使用的工具,投资者可以通过该指数获得针对公司债违约的保护。

信用违约互换指数的净头寸(即买入和卖出之间的差额)也表明,投资者更倾向做空以防范价格下跌。

除了CDS指数以外,投资者还转向了公司债期权,即将到期的合约价格已经开始上涨,这一工具可以保护投资者避免受到短期内价格下跌的影响。

“这是极度厌恶风险的信号。”上述媒体援引法国巴黎银行全球固收策略主管Viktor Hjort表示,市场比年初紧张得多。信贷周期已经转向,当前的经济环境已经不再有利于公司债投资者。

投资者担心的是,随着通胀的不断攀升,美联储将进入政策紧缩周期,加息将严重打击更高风险的股票和债券的估值。

此外,从一些追踪公司债的大型ETF中,也看到了越来越多的空头活动。一旦债券价格下跌,这些做空活动将获得丰厚的回报。有银行交易员表示,他们看到有客户将对冲头寸从股市转移到公司债市场。

英国《金融时报》提到的最后一个迹象是,购买美国高收益债券的基金已连续四周遭遇资金外流,今年迄今的赎回规模接近110亿美元。

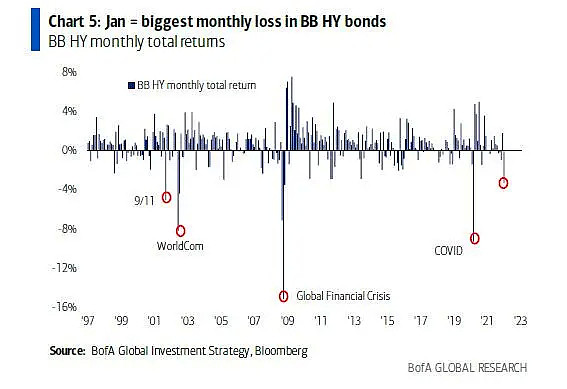

在美银的报告中,我们可以看到高收益债的亏损情况,今年1月BB级的高收益债券回报率为-3.3%,为2020年疫情爆发以来的最大月度跌幅。

这一跌幅在历史上能排第五,前四分别是08年金融危机、20年疫情爆发、世通丑闻爆发与911事件。也就是说,只有在极端情况下,历史上的美国债市才出现过这种惨状。

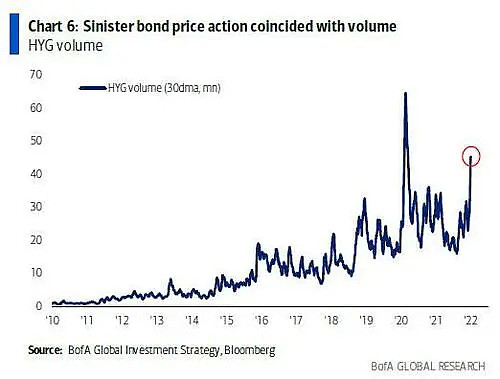

与价格“崩跌”相对应的是,高收益债的成交量(资金流出规模)也在急速攀升。

当然,不只是公司债市场,本周全球国债市场同样凄惨。

上图来自广发证券

作为全球重要的基准利率,十年期美债重上1.9%,再度刷新2019年12月以来的高位。

德国十年期国债收益率在春节期间飙升了19BP,逼近2019年1月的高点,五年期收益率自2018年以来首次收在0上方。

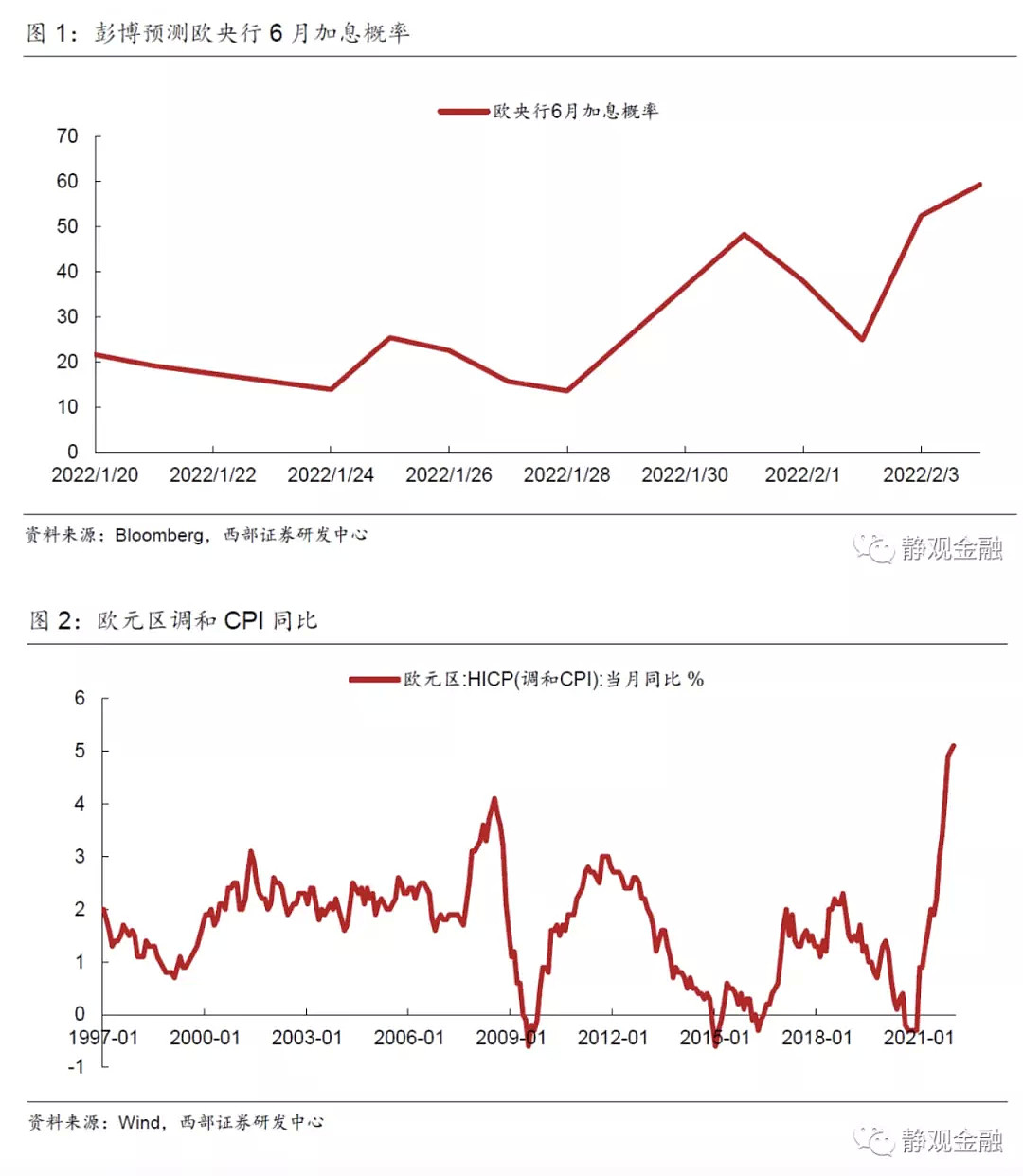

上图来自西部证券

华尔街见闻昨日提及,这一切都要“归功”于集体放鹰的海外央妈。

突破历史新高的通胀数据吓坏了欧洲央行的政策制定者们,他们决定抛弃通胀暂时论,向外界释放了罕见的鹰派信号,不再否认今年加息的可能性。话音刚落,市场就将今年加息两次计入了价格。

上图来自西部证券

与此同时,英国也宣布连续第二次加息,并启动了被动缩表。

美国这边,因为“成色十足”的1月非农报告,市场再度提高了美联储今年加息的频率预期,从4-5次提高到5次以上,甚至3月一次加息50BP的预期也日益高涨。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64