万亿市值腰斩,中国平安垮了,曾是全球最赚钱保险公司(组图)

曾被视作全球最赚钱的保险公司,中国平安(行情601318,诊股)(601318.SH)正在经历前所未有的阵痛。

自去年以来,这一巨头的股价跌跌不休,不仅逼走了坚守公司长达十余年的私募大佬李驰,还让不少大股东失望减持离场。目前,中国平安的股价已经跌回至五年前的水平,市值距最高点已经蒸发超过9000亿元,留下后来进场的50万散户唉声叹息。

中国平安在股价上的表现,事出有因。一方面,保险代理人队伍快速萎缩,保费收入下降,业绩增速放缓;另一方面,中国平安作为“中国最大的隐形地主”,至少重仓了13家中国前20强房企,随着地产暴雷不断,利润空间遭蚕食。

1

机构疯狂跑路,苦了散户接盘

中国平安一点儿也不平安。

2021年全年,中国平安的股价重挫40%左右,甚至没跑赢大盘,原以为今年会有所反弹,没想到是继续下挫,股价屡屡创新低。

8月10日,中国平安盘中股价触及40.36元,创出近5年新低。截至今日收盘,中国平安股价报40.40元/股,下跌1.37%,市值仅剩下7385.2亿元。

股民现在可能非常迫切地希望平安董事长再来喊一次“公司股价被低估”,因为这一招在2017年十分奏效。彼时,中国平安股价处于低谷期,在董事长马明哲携高管喊话公司股价被低估后,中国平安实现大象起舞,短短半年股价翻了近三番,从25元/股上涨至70元/股左右,市值突破万亿人民币,成为上市险企发展史上的一个标志性事件。

2020年下半年,随着保险板块迎来高光时刻,中国平安股价接连突破前期历史新高,总市值站上1.7万亿元,以保险股“第一”的姿态傲视群雄。

随后公司股价结束上升趋势,开启下降通道。这时候,有人犹豫了,不知道是进行所谓的抄底,还是及时止损离场。

从各大机构给出的反应看,他们的选择是后者——“疯狂跑路”。根据东方财富(行情300059,诊股)数据,2020年底,还有2037家机构持仓中国平安,而这一数字到2022年6月底已经下降至417家,对应的持股比例也从两年前的24.58%减少至2.19%。

值得一提的是,中国平安的前十大流通股东也有人选择撤退。中央汇金资产管理有限公司2021年内减持1350万股中国平安,减持比例达2.79%。

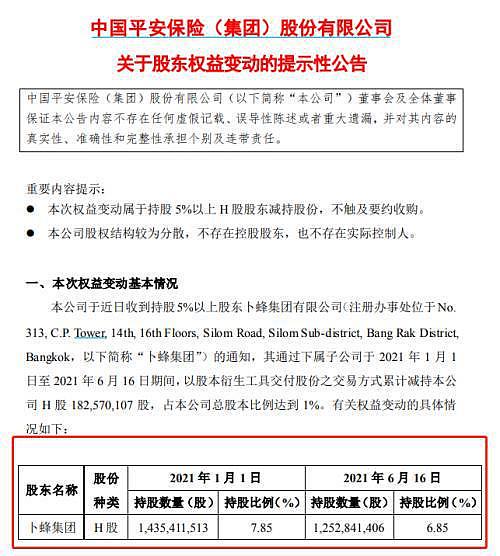

中国平安的单一最大股东卜蜂集团,也于2021年1月至2021年6月16日累计减持公司H股约1.83亿股,占总股本比例1%。按减持时间的成交均价90.81港元/股计算,卜蜂集团此次套现近人民币140亿元。

实际上对于平安来说,卜蜂集团的离开所造成的影响是深远的。因为中国平安的股权较为分散,公司既没有控股股东,也不存在实控人,这种情况下,大股东的离场意味着散户相对增加。说的直白点,叫接盘的都是散户。

数据显示,截至2020年末,中国平安的股东人数为70.05万户,2022年一季度,该数字上升至121.05万户,短短一年多时间增加了50万户。

还有私募大佬、中国平安长达十余年的铁粉李驰,清仓平安。要知道,早在2008年,中国平安投资富通踩雷巨亏之际,李驰还曾撰文力挺并坚定持有,如今铁粉清仓,不少投资者把原因归结于平安的跌跌不休熬走了李驰。

诚然,中国平安为了挽救股价颓势展开过积极的自救行动,比如在公司层面,从去年8月公告以来至今年7月31日,中国平安通过集中竞价交易方式耗资50亿元累计回购了1.03亿股公司A股股份,占总股本的比例约为0.56%;在高管层,董事长马明哲携一众高管,先后耗费数千万巨资买入自家股票,但奈何天要下雨,中国平安的积极增持并没有引发公司股价的正面回应。

2

核心保险业务转型承压

代理人持续流失

机构、大股东、铁粉的相继出逃,从一定程度上说明中国平安作为国内保险行业的龙头老大,今天所面临的局势变了。

从历史上看,国内保险行业尤其是寿险业,此前采用的是“人海战术”,这一模式的好处是,保险公司、特别是大型保险公司的核心竞争力,很大程度上依赖的是人力的多寡。

保险代理人越多,险企能吃到的红利就越多,因此有数据统计显示,在2020年以前,我国保险行业的代理人数量一度维持在900万人以上。2014年至2018年,中国平安个人寿险销售代理人数量分别为63万、87万、111万、138万、142万,年年增高。

不过,销售队伍过于庞大也不好,容易引发整体素质不高,产品、服务跟不上市场需求等弊病。所以从2019年以来,中国平安开始加大转型力度,加速清虚。

2019年,中国平安寿险代理人下降至117万人,2020年进一步减少至102万人。截至2020年底,平安代理人人数为60万人,相比年初减少了41.1%,大致计算约42万代理人离开了平安。2022年一季度,平安代理人继续减少至53.8万人。

虽然官方的解释是代理人人数的下降可以换来团队高质量发展,但不得不承认,目前平安代理人队伍的转型升级并没有达到理想中的效果,反倒在一定程度上拖累了经营业绩和新单销售。

财报显示,2020年、2021年,公司营收分别为1.22万亿元、1.18万亿元;归属净利润1431亿元、1016亿元,分别同比下滑4.22%、28.99%。

2022年一季度,中国平安再面临“开门黑”,营收3059.4亿元,同比下滑10.1%,净利润206.58亿元,同比下滑24.12%。

在2022年1-6月的寿险业务中,平安寿险的保费收入增速还在5家上市险企中垫底。

当然,作为平安整体业务中体量最大的寿险及健康险,需要重点来看看更详细的指标:新业务价值(NBV)。

所谓新业务价值,指的是保险公司每年新卖出去的保单,实际创造的价值。该指标可以在保费的基础上,进一步衡量卖出的保费,究竟能赚多少钱。

从数据上看,2021年,中国平安寿险及健康险业务的新业务价值为379亿元,同比下降23.6%。2022Q1,寿险及健康险业务的新业务价值125.89亿元,同比下降33.7%。

一般来说,新单保费规模和保费价值是影响新业务价值的两个重要因素。拆分来看,中国平安在这两个维度上的数据有些难堪,去年新单保费和价值率分别同比下降8.5%和5.5%,说明平安新单保费业务规模处于收缩状态,同样多的保费已经无法再创造同样大的价值。

3

“中国最大的隐形地主”

风险几何

或许很多人还不知道,中国平安是中国最大的隐形地主,尽管对于这一称呼,中国平安不太乐意,但事实却是中国平安几乎把国内的房企投了个遍。

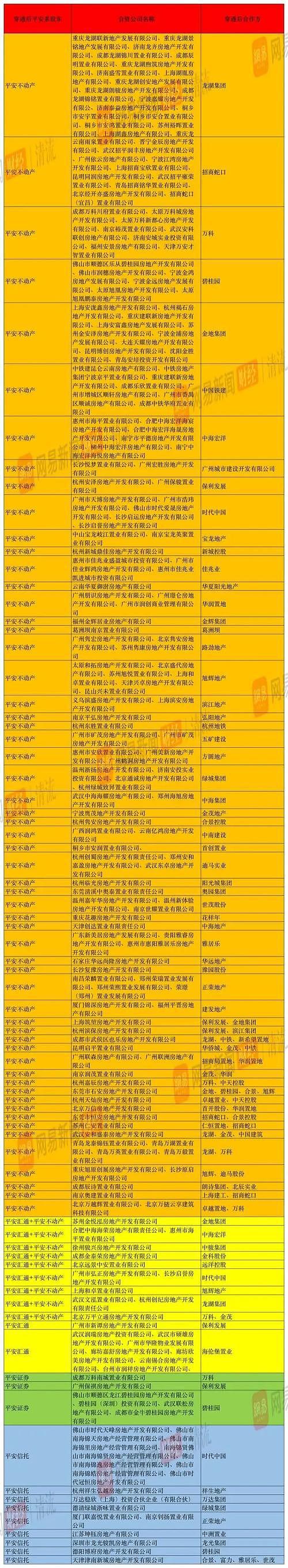

根据网易清流工作室报道,平安不动产是平安投资房地产最主要的平台,与不少房企都有合作。而除了平安不动产,平安信托、平安汇通、平安证券等都是平安投资房地产的隐秘通道。

恒大、万科、碧桂园、时代中国、祥生地产、绿城地产、正荣地产、奥园、华夏幸福(行情600340,诊股)、佳兆业、花样年、华润置地、首都开发、龙湖、福利、雅居乐、中洲置业、郑州地产、、蓝光发展(行情600466,诊股)、龙光集团、远洋控股、保利发展(行情600048,诊股)、旭辉地产等房地产企业都与上述平安系公司有过合作。

图片来源:网易清流工作室

据深蓝财经不完全统计,中国平安目前或者曾经是碧桂园、融创、朗诗、旭辉等知名房企的第二大股东,还持有华夏新都、金地、金茂、保利、华润、绿城、九龙仓、协信等多家房企股票,其重仓持股的知名房企至少有过13家。

地产红利时期,中国平安曾从它们身上获取过不菲的收益。

据了解,平安投资地产的收益主要分为投资性房地产租金收入和房企分红收入两部分。此前,中国平安在这方面的投资收益惊人。2019年、2020年,公司投资净收益分别为774.97亿元、1247.01亿元,占当期净利润的比重为51.87%、87.14%。

但在地产进入黑铁时代之际,中国平安对房地产类的投资,饱尝暴雷之苦。

目前与平安合作的暴雷房企就至少有恒大、佳兆业、奥园、花样年、华夏幸福、时代中国、旭辉地产、龙光集团、蓝光发展9家公司。

其中,最为市场关注的莫过于中国平安对华夏幸福的180亿元股权投资,算上表内债权投资360亿,一共540亿。

尽管平安的高管曾在2021年业绩发布会上强调,公司在不动产上的投资仅占保险资金的5.5%,股投资只有1154.18亿元,总体风险可控,但尴尬的是,平安转身因计提了单个暴雷房企华夏幸福432亿元的减值准备,蚕食了利润空间,全年利润骤降三成。

此外,中国平安并非嘴上所说的对于恒大、蓝光等暴雷房企在股债上的“风险敞口均为0”。清流工作室报道称,就平安险资参股的招商平安而言,就至少有两笔对恒大的借款进入追讨债款的法律程序。平安不动产也对蓝光发展的多笔借款发起了冻结对方股权的申请。

2021年年报显示,中国平安的总投资收益率和净投资收益率分别同比减少0.5%、2.2%。

2022年一季度,平安投资收益率进一步恶化。同期中国人寿(行情601628,诊股)总投资收益率为3.88%,而平安只剩下2.3%。

4

结语

中国平安股价创新低,无疑伤害了几十万小散户的心。何时反弹,能不能反弹,仍是股东们最关心的话题。

如果要为股价的下挫找理由,掌握平安最大营收和利润来源的保险业务,尤其是寿险业务,不得不提。但今天看来,平安的保险业务改革仍没有走出阵痛期,距离高质量发展的目标尚远。

平安在房地产上频频踩雷,亦是股价走低的另一个因素,好在房地产投资占比并不大。接下来,平安该如何降低集团各个板块在房企上的风险,依然是这一巨头面临的重要任务。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64